دسته: مقالات

بروکر و صرافی پیشنهادی ما

اسیلاتور یا نوسان ساز چیست و محبوب ترین آن ها در بازار کریپتو کدام است؟

یکی از مهمترین چالشهایی که هر معاملهگری در بازارهای دیجیتال با آن روبهرو میشود، شناسایی دقیق زمانهای مناسب برای ورود و خروج از بازار است. اسیلاتور یا نوسان ساز یکی از ابزارهای قدرتمندی است که در تحلیل تکنیکال به معاملهگران کمک میکند تا نقاط حساس بازار را شناسایی کنند. آیا شما هم به دنبال افزایش دقت تصمیمگیری خود در معاملات هستید؟ استفاده از اسیلاتورها میتواند یک تغییر اساسی در استراتژی معاملاتی شما ایجاد کند.

این مقاله با تمرکز بر معرفی اسیلاتورهای پرکاربرد در بازارهای کریپتو، به شما کمک میکند تا با تحلیل سیگنالهای خرید و فروش به بهترین تصمیمهای ممکن در بازار برسید. همچنین نحوه تفاوت اسیلاتورها با سایر اندیکاتورها و چگونگی ترکیب آنها در معاملات نیز مورد بحث قرار خواهد گرفت.

پیشنهاد میکنیم ادامه مقاله را مطالعه کنید تا با بهترین روشهای استفاده از اسیلاتور در تحلیلهای خود آشنا شوید. همچنین برای دسترسی به مقالات تخصصی بیشتر، از وبسایت تیم شایان بختیاری بازدید کنید.

اسیلاتور یا نوسان ساز چیست؟

اسیلاتور یا نوسان ساز یکی از ابزارهای پیشرفته و حیاتی در تحلیل تکنیکال است که توسط معاملهگران در بازارهای مالی، بهویژه بازار کریپتوکارنسیها استفاده میشود. این ابزار به معاملهگران کمک میکند تا حرکات قیمتی را در بازههای زمانی مختلف تحلیل کرده و نقاط بحرانی بازار مانند اشباع خرید و فروش را تشخیص دهند. اسیلاتورها در بازهای مشخص نوسان میکنند که معمولا بین دو حد بالایی و پایینی قرار دارد.

تفاوت اسیلاتور با اندیکاتور چیست؟

در حالی که اندیکاتورها (Indicators) برای شناسایی روندها و الگوهای طولانیمدت بازار استفاده میشوند، اسیلاتورها ابزارهایی برای شناسایی نقاط بحرانی کوتاهمدت هستند. برای مثال، اندیکاتورهای میانگین متحرک روند بلندمدت بازار را نشان میدهند، اما اسیلاتور یا نوسان ساز ها نقاط ورودی و خروجی دقیقتری را فراهم میکنند.

مقایسه اسیلاتورها و اندیکاتورها

| اسیلاتور | اندیکاتور | توضیحات | ویژگی |

| زیر نمودار قیمت | بر روی نمودار قیمت | اسیلاتورها معمولاً به صورت گرافیکی زیر چارت نمایش داده میشوند. | محل نمایش |

| بین 0 تا 100 (در برخی موارد -100 تا 100) | بدون محدودیت مشخص | اسیلاتورها با نوسانات محدود شده به تحلیلگران امکان تشخیص سیگنال اشباع خرید و فروش را میدهند. | محدوده نوسان |

| شناسایی نقاط اشباع خرید و فروش | شناسایی روند بازار | اسیلاتورها برای تشخیص هیجان بازار و سیگنالهای بازگشتی مفید هستند. | کاربرد اصلی |

| در بازارهای خنثی یا بدون روند | در بازارهای دارای روند صعودی یا نزولی | اندیکاتورها برای تشخیص روندهای بزرگ و اسیلاتورها برای تایید حرکتهای کوتاه مدت استفاده میشوند. | استفاده بهینه |

متداول ترین اسیلاتورها در تحلیل تکنیکال

در تحلیل تکنیکال کریپتوکارنسیها، اسیلاتور یا نوسان سازهای مختلفی وجود دارند که هر یک مزایا و ویژگیهای خاص خود را دارند. در ادامه، سه تا از محبوبترین اسیلاتورها که در تحلیلهای کریپتو بیشترین استفاده را دارند، معرفی میکنیم.

معرفی اسیلاتورهای MACD، RSI و Stochastic

اسیلاتورهای MACD، RSI و استوکاستیک، هر یک به دلایل خاصی در بین معاملهگران محبوبیت دارند. اسیلاتور MACD با تحلیل میانگین متحرک، توانایی شناسایی نقاط برگشتی قوی را دارد. در مقابل، RSI با تعیین میزان اشباع خرید و فروش در یک دارایی دیجیتال، به معاملهگران کمک میکند تا از روندهای کوتاهمدت سود ببرند.

همچنین، استوکاستیک که براساس تغییرات قیمت عمل میکند، از کارآمدترین ابزارها برای تحلیل مومنتوم بازار است. بر اساس گزارشهای مالی در سال 2023، معاملهگرانی که از ترکیب این سه اسیلاتور استفاده کردهاند، توانستند بازدهی خود را به طور میانگین 35٪ افزایش دهند.

اسیلاتور MACD

اسیلاتور یا نوسان سازMACD که با نام همگرایی و واگرایی میانگین متحرک نیز شناخته میشود، یکی از ابزارهای مهم برای شناسایی تغییرات روند در بازارهای کریپتو است. این اسیلاتور با استفاده از دو میانگین متحرک نمایی (EMA) و خط سیگنال، نقاط ورود و خروج مناسب را نشان میدهد.

اسیلاتور RSI

اسیلاتور RSI یا شاخص قدرت نسبی، ابزاری است که به معاملهگران کمک میکند تا سطوح اشباع خرید و فروش را شناسایی کنند. این ابزار در بازهای بین 0 تا 100 عمل میکند و زمانی که مقدار آن بالای 70 قرار میگیرد، نشانه اشباع خرید و زمانی که زیر 30 باشد، نشاندهنده اشباع فروش است.

نحوه استفاده از اسیلاتور در تحلیل بازار کریپتو

اسیلاتور یا نوسان ساز ها به عنوان یکی از ابزارهای محبوب در تحلیل تکنیکال کریپتوکارنسیها، به معاملهگران کمک میکنند تا نقاط ورود و خروج مناسب را شناسایی کرده و روندهای بازار را پیشبینی کنند. در زیر مراحل کاربرد اسیلاتورها در تشخیص روند بازار کریپتو آورده شده است:

- انتخاب اسیلاتور مناسب: انتخاب یک اسیلاتور مناسب از بین گزینههای مختلف مثل MACD، RSI و استوکاستیک به هدف و استراتژی معاملاتی شما بستگی دارد.

- تنظیم پارامترهای اسیلاتور: تعیین پارامترهای درست، مانند دورههای زمانی مختلف برای تحلیل بهتر روندها ضروری است. به عنوان مثال، برای RSI معمولا دوره زمانی 14 روزه استفاده میشود.

- شناسایی نقاط اشباع خرید و فروش: هنگامی که اسیلاتور به محدودههای بالاتر یا پایینتر از سطح مشخصی میرسد، معاملهگر باید به دنبال اشباع خرید یا فروش باشد.

- استفاده از همگرایی و واگرایی: همگرایی و واگرایی بین اسیلاتور و قیمت نشاندهنده تغییرات احتمالی در روند بازار است. این موضوع میتواند به شما در تصمیمگیریهای معاملاتی کمک کند.

- تأیید با استفاده از سایر اندیکاتورها: برای دقت بیشتر، استفاده از ترکیب اسیلاتورها با اندیکاتورهای دیگر مانند میانگین متحرک میتواند کمک کند تا نقاط ورود و خروج دقیقتر شناسایی شوند.

مراحل کاربرد اسیلاتورها در تشخیص روند

در ادامه مراحل دقیق استفاده از اسیلاتورها برای شناسایی روندها در بازار کریپتو آورده شده است:

- تحلیل نمودار قیمت: بررسی نمودارهای قیمتی با استفاده از اسیلاتورهای مختلف برای تشخیص نقاط قوت و ضعف در روند بازار.

- شناسایی واگراییها: توجه به نقاط واگرایی بین قیمت و اسیلاتور برای شناسایی تغییرات احتمالی در روند.

- بررسی نقاط کلیدی: تعیین نقاط حمایتی و مقاومتی که با استفاده از اسیلاتور قابل شناسایی هستند.

- سیگنالهای ورود و خروج: شناسایی سیگنالهای خرید و فروش بر اساس مقدارهای اسیلاتور و تنظیم موقعیتهای معاملاتی.

- بررسی تایید نهایی: بررسی و تأیید سیگنالهای تولید شده توسط اسیلاتور با استفاده از سایر ابزارهای تحلیل تکنیکال.

تحلیل نوسانات اسیلاتور و تشخیص سیگنالها

اسیلاتور یا نوسان ساز میتواند نقاط بحرانی بازار را شناسایی کرده و سیگنالهای خرید و فروش دقیقی به معاملهگران ارائه دهد. تحلیل نوسانات اسیلاتور به معنای بررسی حرکت قیمت و مومنتوم آن در طول زمان است. برای انجام این تحلیل، موارد زیر باید در نظر گرفته شود:

- بررسی نوسانات و تعیین روند بازار: اسیلاتورها برای تعیین جهت حرکت بازار و تشخیص سیگنالهای خرید و فروش استفاده میشوند.

- شناسایی واگراییها: واگرایی بین قیمت و اسیلاتور میتواند نشاندهنده تغییر در روند بازار باشد.

- تشخیص سطوح اشباع خرید و فروش: هنگامی که اسیلاتور به محدودههای اشباع خرید یا فروش میرسد، معاملهگران باید به دنبال تغییرات احتمالی در روند باشند.

تحلیل سیگنالهای خرید و فروش در بازار کریپتو

تحلیل سیگنالهای خرید و فروش یکی از اصلیترین کاربردهای اسیلاتورها در بازار کریپتو است. زمانی که اسیلاتور به بالاترین حد خود (بالاتر از 70 در RSI) میرسد، معمولا به عنوان یک سیگنال فروش در نظر گرفته میشود. برعکس، وقتی مقدار اسیلاتور به زیر 30 میرسد، سیگنال خرید صادر میشود.

تفاوت سیگنالهای اشباع خرید و فروش

در تحلیل بازار کریپتو، اشباع خرید به معنای رسیدن قیمت دارایی به سطح بالایی است که تقاضا برای آن به پایان رسیده و احتمال کاهش قیمت وجود دارد. در مقابل، اشباع فروش به معنای رسیدن قیمت به سطح بسیار پایینی است که نشاندهنده فروش بیش از حد است و ممکن است قیمت دوباره افزایش یابد. معاملهگران از این سیگنالها برای شناسایی فرصتهای مناسب خرید و فروش استفاده میکنند.

مقایسه عملکرد اسیلاتورها و اندیکاتورها

اسیلاتور یا نوسان سازها معمولا در نمودار به شکل جداگانه زیر قیمت نمایش داده میشوند و محدوده نوسانی مشخصی دارند. در حالی که اندیکاتورها مستقیما روی نمودار قیمت قرار میگیرند و تغییرات قیمتی را در طول زمان نشان میدهند. برای مثال، اسیلاتور RSI با شناسایی نقاط اشباع خرید و فروش، سیگنالهای کوتاهمدت ایجاد میکند، اما اندیکاتور میانگین متحرک روند کلی قیمت را در طول بازههای زمانی طولانیتری دنبال میکند.

تحلیل مارمت با اسیلاتور یا نوسان ساز

مثالهایی از تفاوت کاربردهای آنها

به عنوان مثال، در بازار بیتکوین زمانی که اندیکاتور میانگین متحرک نشان میدهد که قیمت بیتکوین در یک روند صعودی قرار دارد، اسیلاتور RSI میتواند سیگنالهای دقیقتری در مورد نقاط ورود و خروج ارائه دهد. در یک مورد دیگر، اندیکاتور مکدی (MACD) به معاملهگران کمک میکند تا تغییرات ناگهانی در روند را شناسایی کنند، در حالی که اسیلاتور استوکاستیک نقاط مومنتوم قوی را در بازار نشان میدهد.

سوالات متداول اسیلاتور یا نوسان ساز

-

چه تفاوتی بین اسیلاتور و اندیکاتور وجود دارد؟

اندیکاتورها معمولاً برای تشخیص روندهای بلندمدت بازار استفاده میشوند، در حالی که اسیلاتورها برای شناسایی نقاط بحرانی کوتاهمدت به کار میروند.

-

بهترین اسیلاتور برای تحلیل بازار کریپتو کدام است؟

اسیلاتورهای RSI و MACD از محبوبترین ابزارها در تحلیل تکنیکال کریپتو هستند و هر دو کاربردهای متفاوتی در شناسایی سیگنالهای خرید و فروش دارند.

-

آیا استفاده از چند اسیلاتور به طور همزمان توصیه میشود؟

بله، استفاده از ترکیب چند اسیلاتور مانند MACD و RSI میتواند به افزایش دقت تحلیل کمک کند و سیگنالهای مطمئنتری برای معاملات فراهم کند.

جمع بندی

یکی از قدرتمندترین ابزارهای تحلیل تکنیکال اسیلاتور یا نوسان ساز است که به معاملهگران در شناسایی نقاط حساس بازار کمک میکند. در این مقاله به بررسی انواع اسیلاتورها، تحلیل سیگنالهای خرید و فروش، و تفاوت آنها با اندیکاتورها پرداختیم. همچنین نشان دادیم که چگونه میتوان از اسیلاتورها برای تصمیمگیریهای دقیق در بازارهای کریپتوکارنسی استفاده کرد. با بهکارگیری این ابزارها، معاملهگران میتوانند با دقت بیشتری به معاملات خود بپردازند و از فرصتهای موجود در بازار بهرهبرداری کنند.

برای یادگیری بیشتر و دسترسی به سایر مقالات تخصصی، به وبسایت تیم شایان بختیاری مراجعه کنید و از مطالب مفید و بهروز بهرهمند شوید.

مقالات مرتبط

بروکر و صرافی پیشنهادی ما

سطوح حمایت و مقاومت و کاربرد های آن در معاملات چیست؟

در دنیای بازارهای مالی، اصطلاحات زیادی وجود دارند که برای تحلیل بازار و تصمیمگیری در خرید و فروش داراییها ضروری هستند. یکی از این اصطلاحات، حمایت و مقاومت است که نقش حیاتی در پیشبینی حرکات قیمت و تعیین نقاط ورود و خروج دارد. در این مقاله به بررسی کامل سطوح حمایت و مقاومت میپردازیم تا شما بتوانید با درک بهتر این مفاهیم، معاملات موفقتری داشته باشید.

تعریف سطوح حمایت و مقاومت

سطوح حمایت و مقاومت از مفاهیم اساسی در تحلیل تکنیکال بازارهای مالی هستند که به تحلیلگران و معاملهگران کمک میکنند تا رفتار قیمت را بهتر درک کنند و تصمیمات معاملاتی دقیقتری بگیرند. این سطوح به نقاط خاصی در نمودارهای قیمتی اشاره دارند که در آنها قیمت تمایل دارد متوقف شود یا تغییر جهت دهد.

- سطح حمایت (Support Level): نقطهای در نمودار است که در آن تقاضا برای یک دارایی به اندازهای قوی است که از افت بیشتر قیمت جلوگیری میکند. به عبارت دیگر، وقتی قیمت به سطح حمایت نزدیک میشود، خریداران به دلیل ارزنده بودن دارایی در این سطح، وارد بازار میشوند و با خرید خود مانع از کاهش بیشتر قیمت میشوند. به همین دلیل، سطح حمایت به عنوان کف قیمت عمل میکند. اگر قیمت از این سطح پایینتر بیاید، نشاندهنده شکست حمایت است و ممکن است بازار با کاهش بیشتری مواجه شود.

- سطح مقاومت (Resistance Level): نقطه مقابل سطح حمایت است و به عنوان سقف قیمت عمل میکند. این سطح جایی است که عرضه یک دارایی به اندازهای قوی است که از افزایش بیشتر قیمت جلوگیری میکند. وقتی قیمت به سطح مقاومت نزدیک میشود، فروشندگان به دلیل ارزنده نبودن دارایی در این سطح، اقدام به فروش میکنند و باعث میشوند که قیمت نتواند از این سطح بالاتر برود. اگر قیمت بتواند این سطح را بشکند و بالاتر برود، نشاندهنده شکست مقاومت است و ممکن است بازار با افزایش بیشتری مواجه شود.

اهمیت سطوح حمایت و مقاومت

سطوح حمایت و مقاومت به دلیل تاثیر قابل توجهی که بر رفتار قیمت دارند، از اهمیت بالایی در تحلیل تکنیکال برخوردارند. این سطوح میتوانند به عنوان شاخصهای کلیدی برای تعیین نقاط ورود و خروج در معاملات مورد استفاده قرار گیرند. به همین دلیل، شناسایی دقیق این سطوح میتواند به معاملهگران کمک کند تا ریسک معاملات خود را کاهش داده و تصمیمات آگاهانهتری بگیرند.

به طور کلی، سطوح حمایت و مقاومت نشاندهنده نقاطی در نمودار قیمتی هستند که در آنها نیروهای عرضه و تقاضا به تعادل میرسند و قیمت تمایل دارد متوقف یا تغییر جهت دهد. این سطوح به معاملهگران کمک میکنند تا نقاط مهم بازار را شناسایی کنند و با استفاده از این اطلاعات، استراتژیهای معاملاتی موثری تدوین کنند.

چرا نقاط حمایت و مقاومت شکل میگیرند؟

سطوح حمایت و مقاومت به دلیل عوامل متعددی در بازارهای مالی شکل میگیرند، اما مهمترین دلیل تشکیل این سطوح، روانشناسی بازار و رفتار معاملهگران است. این سطوح بازتابی از نحوه تفکر و واکنشهای احساسی معاملهگران نسبت به تغییرات قیمت هستند و از تعامل پیچیده بین عرضه و تقاضا در بازار نشات میگیرند.

سطح حمایت زمانی شکل میگیرد که قیمت دارایی به نقطهای میرسد که تعداد زیادی از معاملهگران آن را به عنوان یک فرصت خرید میبینند. در این سطح، تقاضا برای دارایی افزایش مییابد، زیرا خریداران معتقدند که قیمت به اندازه کافی پایین است و احتمالا از این نقطه به بعد رشد خواهد کرد. این احساس مشترک میان خریداران باعث میشود که در سطح حمایت، تقاضا بیشتر از عرضه شود و در نتیجه قیمت از افت بیشتر بازمیماند. به عبارت دیگر، سطح حمایت جایی است که فشار خرید به اندازهای قوی است که از کاهش بیشتر قیمت جلوگیری میکند.

از سوی دیگر، سطح مقاومت زمانی شکل میگیرد که قیمت به نقطهای میرسد که بسیاری از معاملهگران معتقدند قیمت به اوج خود نزدیک شده و احتمالا کاهش خواهد یافت. در این سطح، عرضه دارایی افزایش مییابد زیرا فروشندگان تصمیم میگیرند که دارایی خود را به قیمت بالاتری بفروشند تا سود کسب کنند. این اقدام جمعی فروشندگان باعث میشود که در سطح مقاومت، عرضه بیشتر از تقاضا شود و در نتیجه قیمت از افزایش بیشتر باز بماند.

تاثیر روانشناسی جمعی

معاملهگران اغلب به سطوح حمایت و مقاومت به عنوان نقاطی مهم در تصمیمگیریهای معاملاتی خود نگاه میکنند. این سطوح بهنوعی تبدیل به خود تحقیقی میشوند، به این معنا که اگر تعداد زیادی از معاملهگران بر این باور باشند که یک سطح خاص حمایت یا مقاومت است، رفتارهای معاملاتی آنها در آن سطح باعث میشود که آن سطح واقعا به عنوان حمایت یا مقاومت عمل کند. این نوع رفتار جمعی به تقویت سطوح حمایت و مقاومت کمک میکند.

عوامل تکنیکال و سابقه قیمت

علاوه بر روانشناسی بازار، عوامل تکنیکال نیز در شکلگیری سطوح حمایت و مقاومت نقش دارند. به عنوان مثال، سطوحی که در گذشته به عنوان نقاط بازگشتی عمل کردهاند، اغلب در آینده نیز به عنوان حمایت یا مقاومت معتبر باقی میمانند. معاملهگران به تاریخچه قیمتی توجه زیادی دارند و بر اساس آن نقاطی را که قبلا قیمت در آنها متوقف یا معکوس شده است، شناسایی و در تحلیلهای خود به کار میگیرند. این نوع تحلیل گذشتهنگر، باعث میشود که سطوح حمایت و مقاومت تقویت شده و در ذهن معاملهگران نقش بسته و باعث ایجاد رفتارهای تکراری در بازار شود.

به طور کلی، سطوح حمایت و مقاومت به دلیل تعاملات پیچیدهای که بین روانشناسی بازار، رفتار معاملهگران و عوامل تکنیکال وجود دارد، شکل میگیرند. این سطوح بهعنوان نقاط کلیدی در نمودار قیمتی شناخته میشوند که در آنها تعادل بین عرضه و تقاضا برقرار میشود و به همین دلیل، قیمت تمایل دارد که در این نقاط متوقف یا معکوس شود. شناخت دقیق این سطوح و دلایل شکلگیری آنها میتواند به معاملهگران کمک کند تا تصمیمات بهتری در بازار بگیرند و استراتژیهای موثرتری را در معاملات خود به کار گیرند.\

کاربرد سطوح حمایتی و مقاومتی در معاملات

سطوح حمایتی و مقاومتی ابزارهای قدرتمندی در تحلیل تکنیکال هستند که میتوانند به معاملهگران کمک کنند تا تصمیمات بهتری در بازارهای مالی بگیرند. این سطوح به عنوان نقاط کلیدی در نمودار قیمتی شناخته میشوند و میتوانند به عنوان شاخصهای مهم برای تعیین نقاط ورود و خروج در معاملات، مدیریت ریسک و پیشبینی روندهای قیمتی استفاده شوند. در ادامه به بررسی کاربردهای اصلی سطوح حمایتی و مقاومتی در معاملات میپردازیم:

تعیین نقاط ورود به معامله

یکی از مهمترین کاربردهای سطوح حمایتی و مقاومتی، کمک به معاملهگران در تعیین نقاط بهینه برای ورود به معامله است. وقتی قیمت به سطح حمایت نزدیک میشود، معاملهگران میتوانند این نقطه را به عنوان فرصتی برای خرید در نظر بگیرند، زیرا احتمالا قیمت از این سطح بازگشت خواهد داشت و افزایش مییابد. از طرف دیگر، نزدیک شدن قیمت به سطح مقاومت میتواند به عنوان هشداری برای فروش دارایی یا عدم ورود به معامله خرید باشد، زیرا احتمالا قیمت از این سطح نتواند عبور کند و کاهش یابد.

به عنوان مثال، اگر یک معاملهگر متوجه شود که قیمت یک دارایی به سطح حمایت تاریخی خود نزدیک شده است و نشانههای بازگشت قیمت نیز در نمودار قابل مشاهده است، میتواند تصمیم به خرید بگیرد. این استراتژی میتواند به معاملهگر کمک کند تا با ریسک کمتر وارد معامله شود و از بازگشت احتمالی قیمت بهرهمند شود.

تعیین نقاط خروج از معامله

سطوح حمایتی و مقاومتی نیز به عنوان نقاط مهم برای تعیین زمان خروج از معامله مورد استفاده قرار میگیرند. وقتی قیمت به سطح مقاومت نزدیک میشود و معاملهگر در یک معامله خرید قرار دارد، این نقطه میتواند به عنوان یک سیگنال برای خروج از معامله و کسب سود مورد استفاده قرار گیرد. زیرا احتمال دارد که قیمت از این سطح عبور نکند و بازگشتی نزولی داشته باشد.

به همین ترتیب، اگر قیمت به سطح حمایت نزدیک شود و معاملهگر در یک معامله فروش قرار داشته باشد، ممکن است این سطح را به عنوان نقطهای برای بستن معامله در نظر بگیرد تا از ریسک بازگشت قیمت جلوگیری کند.

مدیریت ریسک

یکی دیگر از کاربردهای کلیدی سطوح حمایتی و مقاومتی در معاملات، مدیریت ریسک است. معاملهگران میتوانند با استفاده از این سطوح، استاپلاس (Stop-Loss) و تیکپروفیت (Take-Profit) خود را تنظیم کنند. به عنوان مثال، در یک معامله خرید، استاپلاس میتواند کمی پایینتر از سطح حمایت قرار گیرد، زیرا اگر قیمت از این سطح عبور کند، نشاندهندهی ادامه روند نزولی خواهد بود. در همین راستا، تیکپروفیت میتواند نزدیک به سطح مقاومت تنظیم شود تا معاملهگر بتواند سود خود را قبل از رسیدن قیمت به مقاومت و بازگشت احتمالی آن به دست آورد.

این روش مدیریت ریسک به معاملهگران کمک میکند تا زیانهای خود را محدود کرده و از سودهای بالقوهی معاملات خود بهرهمند شوند، بدون اینکه در معرض نوسانات غیرقابل پیشبینی بازار قرار بگیرند.

تشخیص شکستهای قیمتی (Breakouts)

یکی از کاربردهای پیشرفتهتر سطوح حمایتی و مقاومتی، تشخیص شکستهای قیمتی است. وقتی قیمت بتواند به طور قاطع یک سطح حمایت یا مقاومت را بشکند، ممکن است نشاندهندهی آغاز یک روند جدید در بازار باشد. در این شرایط، معاملهگران میتوانند از این فرصت برای ورود به یک معامله جدید استفاده کنند.

برای مثال، اگر قیمت یک دارایی به طور مداوم به یک سطح مقاومت نزدیک شود و نهایتاً آن را با حجم بالای معاملاتی بشکند، این ممکن است نشاندهندهی قدرت خریداران و آغاز یک روند صعودی جدید باشد. معاملهگرانی که این شکست را به درستی تشخیص میدهند، میتوانند از این فرصت برای ورود به معامله خرید و بهرهبرداری از روند صعودی استفاده کنند.

پیشبینی بازگشتها (Reversals)

سطوح حمایتی و مقاومتی همچنین میتوانند به معاملهگران در پیشبینی بازگشتهای احتمالی قیمت کمک کنند. اگر قیمت چندین بار در گذشته از یک سطح حمایت یا مقاومت بازگشته باشد، معاملهگران میتوانند انتظار داشته باشند که در آینده نیز قیمت در این سطح واکنش مشابهی نشان دهد. این پیشبینیها به معاملهگران این امکان را میدهد که به صورت پیشگیرانه عمل کرده و معاملات خود را بر اساس بازگشتهای احتمالی تنظیم کنند.

انواع سطوح حمایت و مقاومت

سطوح حمایت و مقاومت از ابزارهای مهم تحلیل تکنیکال هستند که به معاملهگران کمک میکنند نقاط کلیدی در نمودار قیمتی را شناسایی کنند. این سطوح به دستههای مختلفی تقسیم میشوند که هرکدام ویژگیها و کاربردهای خاص خود را دارند. در این بخش، به بررسی انواع مختلف سطوح حمایت و مقاومت میپردازیم.

سطوح حمایت و مقاومت افقی (Horizontal Support and Resistance)

سطوح حمایت و مقاومت افقی، یکی از رایجترین و شناختهشدهترین انواع سطوح در تحلیل تکنیکال هستند. این سطوح بهصورت خطوط افقی در نمودار قیمتی ترسیم میشوند و به نقاطی اشاره دارند که قیمت در گذشته در آنها متوقف شده یا تغییر جهت داده است. سطح حمایت افقی به نقطهای در نمودار اشاره دارد که قیمت به یک کف رسیده و سپس مجدداً افزایش یافته است.

این سطح معمولا بهعنوان یک منطقه قوی از حمایت شناخته میشود که خریداران در آن وارد بازار شدهاند و مانع از کاهش بیشتر قیمت شدهاند. بهطور مشابه، سطح مقاومت افقی نقطهای است که قیمت به یک سقف رسیده و سپس کاهش یافته است. در این سطح، فروشندگان وارد بازار شدهاند و باعث شدهاند که قیمت نتواند از این سطح بالاتر برود. سطوح حمایت و مقاومت افقی به دلیل سادگی در شناسایی و کاربرد، بسیار محبوب هستند و بهویژه برای تعیین نقاط ورود و خروج در معاملات به کار میروند. این سطوح به معاملهگران این امکان را میدهند که با توجه به تاریخچه قیمت و واکنشهای گذشته بازار، تصمیمات معاملاتی بهتری بگیرند و استراتژیهای مؤثرتری را پیادهسازی کنند.

سطوح حمایت و مقاومت مورب (Diagonal Support and Resistance)

سطوح حمایت و مقاومت مورب، که بهعنوان خطوط روند (Trendlines) نیز شناخته میشوند، سطوحی هستند که در طول زمان بهصورت صعودی یا نزولی حرکت میکنند. این سطوح از اتصال نقاط اوج یا کفهای متوالی در نمودار قیمتی به دست میآیند و جهت کلی حرکت قیمت را نشان میدهند. خط روند صعودی در یک روند صعودی بهعنوان سطح حمایت عمل میکند. این خط از اتصال کفهای متوالی ترسیم میشود و نمایانگر این است که هر بار قیمت به این خط نزدیک میشود، خریدها افزایش یافته و قیمت مجدداً بالا میرود.

در مقابل، خط روند نزولی در یک روند نزولی بهعنوان سطح مقاومت عمل میکند. این خط از اتصال اوجهای متوالی کشیده میشود و نشاندهنده این است که هر بار قیمت به این خط نزدیک میشود، فروشها افزایش یافته و قیمت دوباره کاهش مییابد. سطوح مورب به معاملهگران این امکان را میدهند که جهت حرکت بازار را شناسایی کنند و بر اساس آن تصمیمات معاملاتی خود را تنظیم کنند. این سطوح به ویژه برای تحلیل روندهای بلندمدت و کوتاهمدت بازار مفید هستند و به معاملهگران کمک میکنند تا نقاط ورود و خروج بهینه را تعیین کنند.

سطوح حمایت و مقاومت داینامیک (Dynamic Support and Resistance)

سطوح حمایت و مقاومت داینامیک، سطوحی هستند که بهطور مداوم با تغییرات قیمت تغییر میکنند. برخلاف سطوح افقی و مورب که معمولا ثابت هستند، سطوح داینامیک با حرکت قیمت در طول زمان تغییر میکنند و معمولا با استفاده از ابزارهایی مانند میانگینهای متحرک (Moving Averages) یا اندیکاتورهای تکنیکال دیگر شناسایی میشوند.

یکی از رایجترین ابزارهای شناسایی سطوح داینامیک، میانگینهای متحرک هستند. هنگامی که قیمت بالاتر از میانگین متحرک قرار دارد، این میانگین بهعنوان یک سطح حمایت عمل میکند و در مواقعی که قیمت پایینتر از میانگین متحرک است، بهعنوان سطح مقاومت شناخته میشود. بهطور مشابه، باندهای بولینگر نیز بهعنوان سطوح حمایت و مقاومت داینامیک عمل میکنند.

این باندها حول میانگین متحرک قرار دارند و به معاملهگران کمک میکنند تا نوسانات قیمت را پیشبینی کنند. زمانی که قیمت به باند بالایی نزدیک میشود، این باند بهعنوان سطح مقاومت عمل میکند و وقتی قیمت به باند پایینی نزدیک میشود، بهعنوان سطح حمایت عمل میکند. سطوح داینامیک به معاملهگران این امکان را میدهند که با تغییرات بازار همگام شوند و استراتژیهای معاملاتی خود را بر اساس تغییرات قیمت تنظیم کنند.

سطوح حمایت و مقاومت روانی (Psychological Support and Resistance)

سطوح حمایت و مقاومت روانی به نقاط قیمتی خاصی اشاره دارند که معاملهگران بهطور گستردهای به آنها توجه میکنند. این سطوح معمولا شامل اعداد رند مانند 1000، 5000 یا 10000 هستند که بهعنوان نقاط مرجع در ذهن معاملهگران نقش میبندند. هنگامی که قیمت به یکی از این سطوح نزدیک میشود، بسیاری از معاملهگران به دلیل اهمیت روانی این اعداد، تصمیمات معاملاتی خود را بر اساس آنها تنظیم میکنند.

بهعبارت دیگر، این سطوح بهطور غیررسمی بهعنوان نقاط حمایتی یا مقاومتی شناخته میشوند و میتوانند بهعنوان موانع روانی در حرکت قیمت عمل کنند. به همین دلیل، این سطوح میتوانند تاثیر قابل توجهی بر رفتار بازار داشته باشند و معمولا در نزدیکی آنها حجم معاملات بهطور چشمگیری افزایش مییابد. این تاثیر روانی میتواند باعث شود که قیمت در نزدیکی این سطوح بهطور مکرر توقف کند یا تغییر مسیر دهد، که این امر برای معاملهگران اهمیت ویژهای دارد.

سطوح حمایت و مقاومت فیبوناچی (Fibonacci Support and Resistance)

سطوح فیبوناچی یکی از ابزارهای پیچیدهتر و دقیقتر در تحلیل تکنیکال هستند که بر اساس نسبتهای ریاضی خاصی تعیین میشوند. این سطوح بهعنوان نقاط بالقوه حمایت و مقاومت در بازار مورد استفاده قرار میگیرند و به معاملهگران کمک میکنند تا نقاط احتمالی بازگشت قیمت را شناسایی کنند. نسبتهای فیبوناچی مهمترین ابزار در این زمینه هستند و شامل نسبتهای 38.2%، 50% و 61.8% میشوند. این نسبتها از محاسبه فاصله بین دو نقطه قیمتی مهم، معمولا یک اوج و یک کف، به دست میآیند.

معاملهگران با استفاده از این سطوح میتوانند پیشبینی کنند که قیمت ممکن است در نزدیکی این نقاط بازگشت داشته باشد. سطوح فیبوناچی به دلیل دقت بالا و قابلیت پیشبینی موثر در تعیین نقاط بازگشتی قیمت، در میان معاملهگران حرفهای محبوبیت زیادی دارند. این ابزار بهویژه در تعیین نقاط ورود و خروج و همچنین تنظیم استراتژیهای معاملاتی استفاده میشود و به معاملهگران کمک میکند تا با بهرهبرداری از الگوهای قیمتی، تصمیمات بهتری در بازار اتخاذ کنند.

نحوه تشخیص سطوح حمایت و مقاومت

تشخیص صحیح سطوح حمایت و مقاومت از جمله مهارتهای کلیدی هر معاملهگر است. برای شناسایی این سطوح، باید نمودارهای قیمتی را با دقت تحلیل کرد و به نقاطی توجه داشت که در گذشته باعث تغییر جهت قیمت شدهاند.

سطوح حمایت و مقاومت مناطقی در نمودار قیمت هستند که در آنها قیمت تمایل دارد تا توقف کرده یا معکوس شود. سطح حمایت، نقطهای است که قیمت به آن میرسد و سپس دوباره به سمت بالا حرکت میکند، چرا که تقاضا در این سطح افزایش یافته و فروشندگان قدرت خود را از دست میدهند. از سوی دیگر، سطح مقاومت نقطهای است که قیمت پس از رسیدن به آن، به سمت پایین برمیگردد زیرا فشار فروش افزایش یافته و خریداران تمایل خود را برای خرید از دست میدهند.

برای شناسایی این سطوح، معاملهگران معمولا از ابزارهای مختلفی مانند خطوط روند، میانگینهای متحرک، فیبوناچی و اندیکاتورهای تکنیکال دیگر استفاده میکنند.

بهطور کلی، معاملهگران با تجربه به الگوهای قیمتی و حجم معاملات در این نقاط توجه کرده و تلاش میکنند تا نقاط ورود و خروج بهینه را براساس این سطوح شناسایی کنند.

نحوه رسم خطوط حمایت و مقاومت

رسم خطوط حمایت و مقاومت به معاملهگران کمک میکند تا بهسادگی سطوح کلیدی در نمودارهای قیمتی را تشخیص دهند. این خطوط معمولا با اتصال نقاط اوج و کفهای متوالی در نمودار کشیده میشوند.

برای رسم یک خط حمایت، معاملهگر باید نقاط کف قیمتی متوالی را که قیمت پس از رسیدن به آنها دوباره افزایش یافته است، به یکدیگر متصل کند. این خط نشاندهنده سطحی است که در آن تقاضا به اندازه کافی قوی بوده تا از افت بیشتر قیمت جلوگیری کند. هرچه تعداد برخوردهای قیمت با این خط بیشتر باشد، اعتبار آن نیز بیشتر میشود.

از سوی دیگر، برای رسم یک خط مقاومت، باید نقاط اوج قیمتی متوالی که قیمت پس از رسیدن به آنها کاهش یافته است، به یکدیگر وصل شوند. این خط نشاندهنده سطحی است که در آن عرضه به اندازه کافی قوی بوده تا از افزایش بیشتر قیمت جلوگیری کند. مانند خط حمایت، هرچه تعداد برخوردهای قیمت با این خط بیشتر باشد، اعتبار آن بیشتر خواهد بود.

نکته مهم در رسم این خطوط این است که ممکن است نقاط اوج و کف همیشه بهطور دقیق بر روی یک خط قرار نگیرند. در این موارد، میتوان از خطوط افقی یا شیبدار استفاده کرد که تا حد ممکن نزدیک به این نقاط قرار گیرند. همچنین، برخی معاملهگران از نواحی حمایت و مقاومت بهجای خطوط استفاده میکنند، که در این صورت ناحیهای را در اطراف این خطوط مشخص میکنند تا خطاهای احتمالی را پوشش دهند.

در نهایت، رسم صحیح این خطوط نیازمند تجربه و دقت بالا در تحلیل نمودارهای قیمتی است و میتواند بهعنوان یکی از ابزارهای اصلی در تصمیمگیریهای معاملاتی مورد استفاده قرار گیرد.

تبدیل سطوح حمایت و مقاومت به یکدیگر

یکی از جالبترین ویژگیهای سطوح حمایت و مقاومت این است که این سطوح میتوانند به یکدیگر تبدیل شوند. به این معنا که یک سطح حمایت پس از شکسته شدن میتواند به سطح مقاومت جدید تبدیل شود و بالعکس.

این پدیده زمانی رخ میدهد که قیمت به سطح حمایتی یا مقاومتی برخورد کرده و آن را میشکند. وقتی یک سطح حمایت شکسته میشود، فشار فروش افزایش مییابد و باعث میشود که آن سطح به یک سطح مقاومت تبدیل شود. در این حالت، سطحی که قبلا نقش حمایت را داشت، اکنون به عنوان مانعی برای افزایش قیمت عمل میکند. معاملهگران این تغییر نقش را به عنوان نشانهای از تغییر در روند بازار تلقی میکنند.

به طور مشابه، زمانی که یک سطح مقاومت شکسته میشود، تقاضا به اندازهای قوی است که قیمت از آن سطح عبور کرده و آن را به یک سطح حمایت تبدیل میکند. در این حالت، سطحی که قبلا بهعنوان مقاومت عمل میکرد، اکنون نقش حمایت را ایفا کرده و از کاهش بیشتر قیمت جلوگیری میکند.

این ویژگی تبدیل سطوح حمایت و مقاومت به یکدیگر یکی از اصول مهم تحلیل تکنیکال است و معاملهگران با تجربه از این پدیده برای شناسایی نقاط ورود و خروج بهتر در معاملات خود بهره میبرند. توجه به این نکته مهم است که اعتبار این سطوح معمولا پس از تبدیل به یکدیگر افزایش مییابد، چرا که نشاندهنده تغییرات مهمی در عرضه و تقاضا و رفتار بازار است.

روانشناسی حمایت و مقاومت

روانشناسی معاملهگران نقش بزرگی در شکلگیری سطوح حمایت و مقاومت دارد. این سطوح نه تنها به دلایل تکنیکال، بلکه به دلیل رفتار و احساسات جمعی معاملهگران در بازار شکل میگیرند. معاملهگران با توجه به تجربیات گذشته و تحلیلهای تکنیکال، تمایل دارند در نقاط خاصی از نمودار دست به خرید یا فروش بزنند که این خود باعث ایجاد سطوح حمایت و مقاومت میشود.

وقتی قیمت به یک سطح حمایت نزدیک میشود، بسیاری از معاملهگران این نقطه را به عنوان فرصتی برای خرید میبینند، زیرا انتظار دارند که قیمت پس از رسیدن به این سطح افزایش یابد. این انتظار باعث میشود تا تقاضا در این سطح افزایش یابد و در نتیجه، از کاهش بیشتر قیمت جلوگیری شود. در واقع، سطح حمایت تبدیل به جایی میشود که روانشناسی جمعی به بازار القا میکند که قیمت ارزان است.

به طور مشابه، زمانی که قیمت به یک سطح مقاومت نزدیک میشود، معاملهگران معمولا این نقطه را به عنوان فرصتی برای فروش در نظر میگیرند، زیرا انتظار دارند که قیمت پس از رسیدن به این سطح کاهش یابد. این انتظار باعث افزایش عرضه و کاهش تقاضا در این سطح میشود و از افزایش بیشتر قیمت جلوگیری میکند. در اینجا، سطح مقاومت نشاندهنده قیمتی است که معاملهگران آن را گران تلقی میکنند و تمایل دارند در آن نقطه سود خود را نقد کنند.

از سوی دیگر، شکست این سطوح نیز ناشی از تغییرات در احساسات و انتظارات معاملهگران است. زمانی که یک سطح حمایت یا مقاومت شکسته میشود، معاملهگران این رخداد را نشانهای از تغییر در روند بازار تفسیر میکنند و رفتار خود را بر اساس آن تنظیم میکنند. مثلا وقتی یک سطح حمایت شکسته میشود، ترس از کاهش بیشتر قیمت باعث میشود که معاملهگران بیشتری دست به فروش بزنند، که خود به تسریع روند نزولی کمک میکند.

سوالات متداول سطوح حمایت و مقاومت

-

چگونه میتوانم از سطوح حمایت و مقاومت برای تعیین نقاط ورود و خروج استفاده کنم؟

سطوح حمایت و مقاومت به شما کمک میکنند تا نقاط بهینه برای ورود به معامله یا خروج از آن را شناسایی کنید. برای ورود به معامله، میتوانید در نزدیکی سطوح حمایت خرید کنید و در نزدیکی سطوح مقاومت فروش انجام دهید. بهعنوان مثال، اگر قیمت به سطح حمایت نزدیک میشود و نشانههایی از بازگشت مشاهده میکنید، ممکن است زمان مناسبی برای خرید باشد. برعکس، وقتی قیمت به سطح مقاومت نزدیک میشود و نشانههایی از عدم توانایی در شکستن این سطح را نشان میدهد، ممکن است زمان مناسبی برای فروش باشد.

-

آیا سطوح حمایت و مقاومت همیشه دقیق عمل میکنند؟

خیر، سطوح حمایت و مقاومت همیشه دقیق عمل نمیکنند. این سطوح ممکن است به دلیل تغییرات شرایط بازار، اخبار غیرمنتظره، یا تغییرات اقتصادی شکسته شوند. علاوه بر این، بازار ممکن است رفتارهای غیرمنتظرهای از خود نشان دهد که باعث میشود قیمت از این سطوح عبور کند و به سطوح جدید برسد. بنابراین، برای استفاده موثر از سطوح حمایت و مقاومت، بهتر است این ابزار را با سایر روشهای تحلیل تکنیکال و مدیریت ریسک ترکیب کنید.

-

چه زمانی باید از حمایت و مقاومت داینامیک استفاده کنم؟

استفاده از حمایت و مقاومت داینامیک زمانی مناسبتر است که بازار در حال حرکت است و روند قوی دارد. در چنین حالتی، سطوح داینامیک مانند میانگینهای متحرک و باندهای بولینگر بهطور موثری میتوانند نقاط حمایت و مقاومت را بهروز کرده و با تغییرات بازار همگام شوند. این سطوح به شما کمک میکنند تا با تغییرات روند بازار هماهنگ شوید و تصمیمات معاملاتی خود را بر اساس وضعیت فعلی بازار تنظیم کنید.

جمع بندی

درک صحیح و کاربردی از سطوح حمایت و مقاومت میتواند شما را به یک معاملهگر موفق تبدیل کند. این سطوح بهعنوان نقاط کلیدی در نمودارهای قیمتی عمل میکنند و به معاملهگران کمک میکنند تا بهترین نقاط ورود و خروج را شناسایی کنند. با تحلیل دقیق این سطوح، شما قادر خواهید بود تا پیشبینیهای دقیقتری در مورد تغییرات قیمت داشته باشید و از این طریق ریسکهای معاملاتی خود را کاهش دهید.

سطوح حمایت و مقاومت به معاملهگران اجازه میدهند تا استراتژیهای معاملاتی خود را بر اساس رفتارهای قابل پیشبینی بازار تنظیم کنند. به عنوان مثال، اگر قیمت به سطح حمایتی نزدیک شود، ممکن است فرصتی برای خرید ایجاد شود؛ زیرا احتمال میرود که قیمت پس از برخورد با این سطح افزایش یابد. به همین ترتیب، نزدیک شدن قیمت به سطح مقاومت میتواند هشداری برای فروش باشد، زیرا احتمال دارد که قیمت پس از برخورد با این سطح کاهش یابد.

استفاده هوشمندانه از این سطوح میتواند منجر به سودهای قابل توجهی شود. اما باید به یاد داشت که هیچ تضمینی برای موفقیت در هر معامله وجود ندارد و این سطوح نیز ممکن است تحت تاثیر عوامل خارجی یا تغییرات ناگهانی در بازار شکسته شوند. بنابراین، همیشه باید با احتیاط و با مدیریت ریسک مناسب عمل کرد.

مهمترین نکتهای که باید به خاطر سپرد این است که تحلیل سطوح حمایت و مقاومت نیازمند تمرین و تجربه است. همانطور که با هر ابزار تحلیلی دیگر، مهارت در استفاده از این سطوح با گذشت زمان و با کسب تجربه بیشتر بهبود مییابد. بنابراین، صبر و دقت در یادگیری و اجرای این مفاهیم از اهمیت بالایی برخوردار است.

با تمرین مداوم و بررسی نتایج معاملات گذشته، میتوانید توانایی خود را در شناسایی و استفاده از سطوح حمایت و مقاومت بهبود دهید و به تدریج به یک معاملهگر موفق تبدیل شوید.

مقالات مرتبط

بروکر و صرافی پیشنهادی ما

فیبوناچی چیست و چطور از آن در معاملات استفاده کنیم؟

آیا تا به حال به این فکر کردهاید که چطور میتوان حرکت قیمتها در بازارهای مالی را پیشبینی کرد؟ معاملهگران حرفهای از ابزارهای مختلفی برای تحلیل بازار استفاده میکنند و یکی از محبوبترین این ابزارها، فیبوناچی است. این ابزار به شما کمک میکند تا الگوهای پنهان در نوسانات قیمت را شناسایی کرده و بهترین نقاط ورود و خروج در معاملات را پیدا کنید. اما این تکنیک چیست و چرا اینقدر در تحلیل تکنیکال اهمیت دارد؟ در این مقاله به طور کامل به معرفی این ابزار و کاربردهای آن در بازارهای مالی می پردازیم.

فیبوناچی چیست؟

فیبوناچی به دنبالهای از اعداد اطلاق میشود که هر عدد آن برابر با مجموع دو عدد قبلی است. این دنباله با 0 و 1 شروع میشود و به شکل زیر ادامه مییابد:

0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89 و…

ویژگی منحصربهفرد این دنباله در نسبتهای آن نهفته است؛ با افزایش اعداد، نسبت هر عدد به عدد قبلی به یک مقدار خاص نزدیک میشود که به آن نسبت طلایی یا عدد طلایی (1.618) میگویند. این نسبت در طبیعت، هنر، معماری و همچنین بازارهای مالی به وفور دیده میشود.

در تحلیل تکنیکال، این ابزار به عنوان ابزاری برای شناسایی سطوح احتمالی حمایت و مقاومت در بازار استفاده میشود. این سطوح از نسبتهای فیبوناچی بهدست میآیند. معاملهگران از این سطوح برای پیشبینی نقاط بازگشت قیمت و تعیین استراتژیهای ورود و خروج استفاده میکنند.

این ابزار در بازارهای مالی به دو شکل اصلی استفاده میشود:

سطوح گسترشی فیبوناچی

این سطوح گسترشی ابزاری است که معاملهگران از آن برای پیشبینی اهداف قیمتی استفاده میکنند، یعنی تعیین محدودههایی که قیمت یک دارایی پس از اصلاح و بازگشت به روند اصلی، ممکن است به آنها برسد. این سطوح برای معاملهگرانی که به دنبال ادامهی حرکت روندی هستند و میخواهند بدانند قیمت تا چه حد میتواند افزایش یا کاهش یابد، بسیار مفید است.

سطوح گسترشی بر اساس نسبتهای فیبوناچی محاسبه میشوند و نقاطی را نشان میدهند که قیمت میتواند پس از گذر از یک اصلاح و بازگشت به مسیر روند اصلی، به آنها برسد. در تحلیل تکنیکال، این سطوح معمولا برای تعیین نقاط هدف در حرکتهای صعودی یا نزولی استفاده میشود.

نسبتهای مهم در این سطوح گسترشی:

- 8%

- 100%

- 8%

- 8%

- 6%

چگونه از سطوح گسترشی این ابزار استفاده میشود؟

برای استفاده از سطوح گسترشی، ابتدا باید سه نقطه کلیدی روی نمودار مشخص شود:

- نقطه شروع حرکت (پایینترین نقطه یک روند صعودی یا بالاترین نقطه یک روند نزولی)

- نقطه پایان حرکت (بالاترین نقطه یک روند صعودی یا پایینترین نقطه یک روند نزولی)

- نقطه اصلاح (نقطهای که پس از حرکت اصلی، قیمت در آن متوقف شده و شروع به بازگشت کرده است)

پس از مشخص کردن این نقاط، ابزار فیبوناچی گسترشی سطوحی را به شما نشان میدهد که احتمال دارد قیمت پس از بازگشت به روند اصلی، به آنها برسد. این سطوح به معاملهگران کمک میکند تا اهداف قیمتی را برای معاملات خود تعیین کنند.

مثال ساده برای درک بهتر:

فرض کنید قیمت یک دارایی از 100 واحد به 150 واحد افزایش یافته و سپس به 130 واحد بازگشته است (یعنی اصلاحی در قیمت رخ داده). حالا شما میخواهید بدانید که اگر قیمت دوباره به سمت بالا حرکت کند، احتمال دارد تا چه حد رشد کند. با استفاده از این سطوح گسترشی، میتوانید پیشبینی کنید که قیمت ممکن است به سطح 161.8% برسد که معادل 161.8% از حرکت اولیه است. در این حالت، قیمت ممکن است تا حدود 180 واحد رشد کند.

به طور کلی، ایت سطوح گسترشی یکی از ابزارهای پرکاربرد در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط هدف را برای معاملات خود مشخص کنند. این سطوح بهویژه برای معاملهگرانی که به دنبال ادامه روند پس از اصلاح قیمت هستند، بسیار مفید است و به آنها امکان میدهد تا نقاط احتمالی رسیدن قیمت به سطوح بالاتر یا پایینتر را پیشبینی کنند.

این ابزار قدرتمند به معاملهگران این امکان را میدهد تا نقاط حساس بازار را شناسایی کنند و با دقت بیشتری به معامله بپردازند.

سطوح اصلاحی فیبوناچی

این سطوح یکی از ابزارهای پرکاربرد در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند نقاط احتمالی بازگشت قیمت را در بازارهای مالی شناسایی کنند. این سطوح بر اساس نسبتهای ریاضیای که از سری فیبوناچی به دست آمدهاند (مانند ۲۳.۶٪، ۳۸.۲٪، ۵۰٪، ۶۱.۸٪ و ۷۸.۶٪)، محاسبه میشوند و معمولا برای پیشبینی نقاط حمایت و مقاومت در طول یک روند اصلاحی استفاده میشوند. در ادامه، این سطوح و چگونگی استفاده از آنها در استراتژیهای معاملهگری به طور کامل توضیح داده ایم.

سطوح اصلاحی فیبوناچی چیست؟

سطوح اصلاحی این ابزار شامل نقاطی هستند که بر اساس حرکات قبلی قیمت محاسبه میشوند و نشان میدهند که بازار ممکن است در آن نقاط، روند بازگشتی یا توقف داشته باشد. به عنوان مثال، وقتی یک دارایی از یک قیمت خاص صعود یا نزول میکند، معاملهگران از این ابزار برای شناسایی سطوح کلیدی که احتمال دارد قیمت پس از اصلاح به آنها برسد استفاده میکنند.

سطوح کلیدی فیبوناچی

- ۲۳.۶٪: این سطح نشاندهنده اصلاح جزئی قیمت است و ممکن است زمانی که روند قوی باشد، قیمت در این سطح بازگشت کند.

- ۳۸.۲٪: یکی از سطوح مهم می باشد و نشاندهنده یک اصلاح متوسط در روند است و به عنوان نقطهای برای تغییرات روند در نظر گرفته میشود.

- ۵۰٪: در واقع یکی از سطوح این ابزار نیست اما به طور گستردهای در تحلیلها استفاده میشود. این سطح نشاندهنده بازگشت نیمی از حرکت قبلی قیمت است و یک سطح مهم از نظر روانشناسی بازار به حساب میآید.

- ۶۱.۸٪: به عنوان مهمترین سطح اصلاحی این ابزار شناخته میشود. این سطح بازگشت عمیقی از حرکت قبلی است و اغلب نقطهای است که بازار در آن بازگشت میکند.

- ۷۸.۶٪: نشاندهنده یک اصلاح عمیق است و به عنوان یک سطح پایانی قبل از بازگشت مجدد قیمت به حساب میآید.

چگونه این سطوح اصلاحی را در معاملات استفاده کنیم؟

یک) استفاده در روند صعودی

اگر بازار در یک روند صعودی قرار دارد و قیمت پس از صعود شروع به اصلاح کرده است، معاملهگران از این سطوح استفاده میکنند تا نقاط احتمالی بازگشت قیمت به سمت بالا را شناسایی کنند.

مثال:

فرض کنید قیمت از ۱۰۰ دلار به ۲۰۰ دلار افزایش یافته است و سپس شروع به کاهش کرده است. با استفاده از این ابزار، سطوح اصلاحی بین این دو نقطه (۱۰۰ دلار و ۲۰۰ دلار) ترسیم میشود و سطوح ۲۳.۶٪، ۳۸.۲٪، ۵۰٪ و ۶۱.۸٪ نشان داده میشوند. اگر قیمت به سطح ۶۱.۸٪ برسد و سپس بازگشت کند، میتوان در آن نقطه وارد معامله خرید شد.

دو) استفاده در روند نزولی

در یک روند نزولی، از این سطوح برای شناسایی نقاط احتمالی بازگشت قیمت به سمت پایین استفاده میشود. معاملهگران میتوانند این سطوح را به عنوان نقاط مقاومتی در نظر بگیرند.

مثال:

فرض کنید قیمت از ۲۰۰ دلار به ۱۰۰ دلار کاهش یافته و سپس شروع به افزایش کرده است. با رسم سطوح این ابزار بین این دو نقطه (۲۰۰ دلار و ۱۰۰ دلار)، میتوانیم ببینیم که قیمت ممکن است در سطوح ۲۳.۶٪، ۳۸.۲٪، ۵۰٪ یا ۶۱.۸٪ متوقف شود و دوباره به سمت پایین حرکت کند.

سه) تعیین نقاط ورود به معامله

این سطوح میتوانند به عنوان نقاطی برای ورود به معامله استفاده شوند. به عنوان مثال:

- ورود به معامله خرید در روند صعودی: وقتی قیمت به یکی از این سطوح مثل ۳۸.۲٪ یا ۶۱.۸٪ رسید و نشانههایی از بازگشت به سمت بالا مشاهده شد، میتوانید وارد معامله خرید شوید.

- ورود به معامله فروش در روند نزولی: اگر قیمت به سطح ۳۸.۲٪ یا ۶۱.۸٪ در یک روند نزولی رسید و نشانههایی از بازگشت به سمت پایین وجود داشت، میتوانید وارد معامله فروش شوید.

چهار) تعیین نقاط خروج از معامله

این سطوح میتوانند برای تعیین نقاط خروج از معامله نیز مورد استفاده قرار گیرند:

- خروج از معامله خرید: اگر در سطح ۶۱.۸٪ وارد معامله خرید شدید، میتوانید حد سود خود را در سطح ۲۳.۶٪ یا نزدیک به سقف قبلی تنظیم کنید.

- خروج از معامله فروش: اگر در سطح ۶۱.۸٪ وارد معامله فروش شدهاید، میتوانید حد سود خود را در سطوح پایینتر مثل ۲۳.۶٪ تنظیم کنید.

کاربرد سطوح فیبوناچی در بازارهای مالی

یک) شناسایی سطوح حمایت و مقاومت

این سطوح یکی از ابزارهای محبوب برای شناسایی نقاط حمایت و مقاومت در بازارهای مالی است. این سطوح به معاملهگران کمک میکنند تا قیمتهای کلیدی را که ممکن است تغییرات مهمی در جهت حرکت قیمت داشته باشند، شناسایی کنند. در این نقاط، قیمت معمولا توقف کرده یا تغییر جهت میدهد، و معاملهگران میتوانند از این اطلاعات برای تصمیمگیریهای دقیقتر در معاملات خود استفاده کنند. بهعنوانمثال، در یک روند صعودی، سطوح اصلاحی فیبوناچی ممکن است بهعنوان حمایت عمل کرده و جلوی کاهش قیمت را بگیرند، درحالیکه در یک روند نزولی، این سطوح میتوانند بهعنوان مقاومت عمل کنند.

دو) تعیین نقاط ورود و خروج در معاملات

این سطوح به معاملهگران کمک میکنند تا نقاط ورود و خروج بهینه را در معاملات خود شناسایی کنند. هنگامیکه قیمت به یک سطح حمایت یا مقاومت این ابزار نزدیک میشود، معاملهگران ممکن است وارد معامله شوند یا معاملات باز خود را مدیریت کنند. بهعلاوه، سطوح گسترشی فیبوناچی برای تعیین اهداف قیمتی مفید هستند، یعنی نقاطی که معاملهگران انتظار دارند قیمت به آنجا برسد و سپس معامله را ببندند. این ابزار به کاهش ریسک و افزایش بازده کمک میکند و به معاملهگران امکان میدهد تا با دقت بیشتری از تغییرات قیمتی بهرهبرداری کنند.

سه) کمک به مدیریت ریسک و تعیین حد ضرر

یکی از جنبههای مهم مدیریت ریسک در معاملات، تعیین حد ضرر مناسب است. این سطوح به معاملهگران کمک میکند تا مکانهایی را شناسایی کنند که در آنها قیمت ممکن است دوباره تغییر جهت دهد. این سطوح میتوانند بهعنوان نقاطی برای قرار دادن دستورات حد ضرر استفاده شوند. به این ترتیب، درصورتیکه قیمت برخلاف پیشبینی معاملهگر حرکت کند، ضرر محدود میشود. استفاده از این سطوح برای تعیین حد ضرر به معاملهگران کمک میکند تا ریسک خود را بهتر مدیریت کنند و از زیانهای بزرگ در بازارهای پرنوسان جلوگیری کنند.

چهار) پیشبینی محدودههای اصلاحی و ادامه حرکت روند

در زمان وقوع اصلاحات قیمتی، این سطوح به معاملهگران کمک میکنند تا محدودههای اصلاحی را شناسایی کنند، یعنی جایی که قیمت ممکن است پس از یک حرکت بزرگ، استراحت کرده و دوباره به روند اصلی بازگردد. این سطوح به معاملهگران نشان میدهد که تا کجا ممکن است اصلاح قیمت ادامه داشته باشد و از کجا میتوان انتظار داشت که قیمت دوباره به روند قبلی بازگردد. علاوه بر این، سطوح گسترشی فیبوناچی برای پیشبینی ادامه حرکت قیمت پس از اصلاح استفاده میشوند و به معاملهگران کمک میکنند تا اهداف قیمتی دقیقتری داشته باشند.

پنج) کاربرد در ترکیب با دیگر ابزارهای تحلیل تکنیکال

این سطوح وقتی در ترکیب با ابزارهای دیگر مانند میانگینهای متحرک، خطوط روند، یا شاخصهای قدرت نسبی (RSI) استفاده میشوند، دقت تحلیلها را بهشدت افزایش میدهند. معاملهگران میتوانند با استفاده از ترکیب این ابزارها، سیگنالهای قویتری برای ورود یا خروج از معاملات دریافت کنند. بهعنوانمثال، اگر یک سطح فیبوناچی با یک سطح حمایت یا مقاومت مهم در تحلیل دیگر همخوانی داشته باشد، احتمال تغییر جهت قیمت در آن نقطه افزایش مییابد. این ترکیب ابزارها، استراتژیهای معاملاتی را تقویت کرده و به معاملهگران کمک میکند تا تصمیمات دقیقتری بگیرند.

چطور از فیبوناچی در معاملات استفاده کنیم؟

برای استفاده از این ابزار در معاملات، معمولا از ابزار فیبوناچی اصلاحی (Fibonacci Retracement) استفاده میشود که به شناسایی نقاط بازگشت بازار کمک میکند. در ادامه، یک راهنمای گام به گام برای استفاده از این ابزار در معاملات را توضیح داده ایم:

انتخاب نقطه شروع و پایان روند

اولین گام برای استفاده از این ابزار، تعیین نقطه شروع و پایان یک روند است:

- اگر بازار در روند صعودی است، باید نقطه شروع را در کف (پایینترین قیمت) و نقطه پایان را در سقف (بالاترین قیمت) قرار دهید.

- اگر بازار در روند نزولی است، باید نقطه شروع را در سقف و نقطه پایان را در کف قرار دهید.

رسم خطوط فیبوناچی

پس از انتخاب نقاط شروع و پایان، از ابزار فیبوناچی اصلاحی در نرمافزار معاملاتی خود استفاده کنید. با انتخاب این ابزار و کشیدن آن بین دو نقطه، سطوح اصلاحی این ابزار نمایش داده میشوند. همانطور که پیش تر اشاره کردیم، مهمترین سطوح این ابزار عبارتند از: ۲۳.۶٪ ، ۳۸.۲٪ ، ۵۰٪ ، ۶۱.۸٪ ، ۷۸.۶٪

این سطوح نشاندهنده نقاط احتمالی بازگشت قیمت هستند.

تحلیل سطوح فیبوناچی

در این مرحله، باید سطوح اصلاحی را تحلیل کنید. سطوح ۳۸.۲٪ و ۶۱.۸٪ معمولا به عنوان سطوح کلیدی در نظر گرفته میشوند:

- اگر بازار در یک روند صعودی به سمت پایین اصلاح میکند، انتظار میرود که قیمت در یکی از این سطوح بازگشت کند و دوباره صعودی شود.

- اگر بازار در یک روند نزولی قرار دارد و به سمت بالا اصلاح میکند، احتمالا در یکی از این سطوح بازگشت کرده و دوباره نزولی میشود.

تنظیم نقاط ورود و خروج

پس از شناسایی این سطوح، میتوانید نقاط ورود و خروج خود را مشخص کنید:

- ورود به معامله: اگر قیمت به یکی از این سطوح رسید و شروع به بازگشت کرد، میتوانید در آن نقطه وارد معامله شوید. برای ورود به معامله، معمولا سطح ۶۱.۸٪ یا ۵۰٪ محبوبتر است.

- خروج از معامله: سطوح این ابزار میتوانند برای تعیین حد سود نیز مورد استفاده قرار گیرند. برای مثال، اگر در سطح ۶۱.۸٪ وارد معامله شدید، میتوانید حد سود خود را در سطح ۲۳.۶٪ یا ۰٪ تنظیم کنید.

تعیین حد ضرر (Stop-Loss)

حتما باید برای محافظت از سرمایه خود حد ضرر تعیین کنید. برای مثال:

اگر در سطح ۶۱.۸٪ وارد معامله شدهاید، میتوانید حد ضرر خود را کمی پایینتر از سطح ۷۸.۶٪ قرار دهید.

ترکیب با دیگر ابزارهای تحلیل تکنیکال

برای اطمینان بیشتر، این ابزار را با سایر ابزارهای تحلیل تکنیکال مانند الگوهای کندل استیک، حجم معاملات و اندیکاتورهای تکنیکال مانند RSI یا MACD ترکیب کنید. این کار باعث میشود سیگنالهای قویتری برای ورود و خروج از معامله داشته باشید.

مدیریت ریسک و سرمایه

در معاملات، همیشه باید مدیریت ریسک داشته باشید. هیچ استراتژی، از جمله این ابزار، ۱۰۰٪ دقیق نیست. پس همیشه درصد کوچکی از سرمایه خود را در هر معامله به خطر بیاندازید و مطمئن شوید که حد ضرر خود را به درستی تنظیم کردهاید.

تمرین و تجربه

برای کسب مهارت در استفاده از این ابزار، بهترین راه تمرین مداوم است. ابتدا میتوانید از حسابهای دمو (آزمایشی) استفاده کنید تا با شرایط واقعی بازار آشنا شوید و استراتژی فیبوناچی خود را بدون ریسک تمرین کنید.

فیبوناچی در تحلیل تکنیکال

این ابزار در تحلیل تکنیکال به معاملهگران کمک میکند تا با استفاده از نسبتهای فیبوناچی، نقاط احتمالی بازگشت یا توقف قیمت را در روندهای صعودی یا نزولی پیشبینی کنند. فیبوناچی بیشتر به عنوان ابزاری برای بررسی اصلاح قیمت استفاده میشود، به این معنا که وقتی قیمت پس از یک حرکت بزرگ (صعودی یا نزولی) شروع به برگشت میکند، معاملهگران از این ابزار استفاده میکنند تا نقاطی را که ممکن است قیمت دوباره تغییر جهت دهد، شناسایی کنند.

چرا فیبوناچی در تحلیل تکنیکال محبوب است؟

نسبتهای این ابزار به صورت طبیعی در پدیدههای مختلف جهان (از جمله طبیعت، هندسه و اقتصاد) وجود دارند و به همین دلیل بسیاری از تحلیلگران معتقدند که این نسبتها میتوانند در بازارهای مالی نیز الگوهای مشابهی را نشان دهند. سطوح این ابزار به طور گسترده توسط معاملهگران برای شناسایی نقاط کلیدی در تغییرات روند و نقاط ورود و خروج در معاملات استفاده میشود.

در نتیجه، این ابزار در تحلیل تکنیکال به معاملهگران کمک میکند تا با شناسایی نقاط حمایت و مقاومت محتمل، تصمیمات معاملاتی دقیقتری اتخاذ کنند و بازده معاملات خود را افزایش دهند.

استراتژیهای رایج فیبوناچی در معاملهگری

- استراتژی معاملهگری با روند: در این استراتژی، معاملهگران از سطوح این ابزار برای شناسایی نقاط اصلاح و ورود به معامله در جهت روند اصلی استفاده میکنند. فرض کنید بازار در یک روند صعودی است و پس از صعود قوی شروع به اصلاح میکند. معاملهگر میتواند در سطح ۵۰٪ یا ۶۱.۸٪ وارد معامله خرید شود، در حالی که روند اصلی همچنان صعودی است.

- استراتژی معاملهگری بازگشتی: این استراتژی برای شناسایی نقاطی است که قیمت ممکن است از یک روند کلی بازگشت کند. معاملهگرانی که به دنبال نقاط بازگشت در بازار هستند، از این ابزار برای پیدا کردن نقاط بازگشت مهم استفاده میکنند و در سطوحی مانند ۶۱.۸٪ به دنبال سیگنالهای بازگشت قیمت هستند.

- استراتژی ترکیب فیبوناچی با الگوهای کندل استیک: یکی از بهترین راهها برای تایید سیگنالهای این ابزار، الگوهای کندل استیک است. وقتی قیمت به یکی از سطوح کلیدی فیبوناچی میرسد و همزمان یک الگوی بازگشتی قوی مثل الگوی چکش یا ستاره صبحگاهی شکل میگیرد، میتوان انتظار بازگشت قیمت را داشت.

کاربرد فیبوناچی در بازار سهام

فیبوناچی یکی از ابزارهای کلیدی در تحلیل تکنیکال بازار سهام است که به معاملهگران برای شناسایی نقاط کلیدی حرکت قیمت کمک میکند. این ابزار بیشتر برای تعیین نقاط بازگشت، سطوح حمایت و مقاومت، و پیشبینی اهداف قیمتی استفاده میشود. یکی از کاربردهای اصلی این ابزار، شناسایی سطوح حمایت و مقاومت است که معاملهگران از آن برای تعیین نقاط بازگشت احتمالی قیمت استفاده میکنند.

علاوه بر این، این ابزار در پیشبینی نقاط بازگشت قیمت پس از حرکات قوی صعودی یا نزولی نیز موثر است. معاملهگران از این سطوح برای تعیین نقاط ورود و خروج استفاده کرده و سطوح مختلف را برای تنظیم حد سود و حد ضرر در معاملات به کار میبرند.

از سوی دیگر، این ابزار به شناسایی روندهای کوتاهمدت و بلندمدت کمک میکند و سطوح انبساطی فیبوناچی برای تعیین اهداف قیمتی پس از بازگشت قیمت به کار میرود. ترکیب این ابزار با دیگر ابزارهای تحلیل تکنیکال مانند میانگینهای متحرک یا شاخص قدرت نسبی (RSI)، به معاملهگران کمک میکند تا تصمیمات دقیقتری بگیرند.

همچنین در استراتژیهای معاملاتی روزانه، این ابزار برای شناسایی سطوح کلیدی و مدیریت ریسک از طریق تعیین حد ضرر به کار میرود. در نتیجه، فیبوناچی یکی از موثرترین ابزارها در بازار سهام است که به معاملهگران کمک میکند تا به استراتژیهای موفقتری دست یابند.

مزایای استفاده از فیبوناچی

یک) شناسایی دقیق سطوح حمایت و مقاومت

شناسایی دقیق سطوح حمایت و مقاومت یکی از کاربردهای مهم این ابزار در تحلیل تکنیکال است. معاملهگران با استفاده از این ابزار میتوانند نقاط بازگشت قیمت را با دقت بیشتری پیشبینی کنند. این سطوح شامل درصدهای مختلفی هستند که مهمترین آنها 23.6%، 38.2%، 50% و 61.8% است. این درصدها در نمودار قیمتی بهعنوان سطوح حمایت و مقاومت عمل میکنند.

بهعنوان مثال، اگر قیمت به سطح 61.8% این ابزار برسد، بسیاری از معاملهگران انتظار بازگشت قیمت به سمت بالا را دارند. این سطوح به دلیل تکرار آنها در رفتار بازار و واکنشهای روانشناختی معاملهگران، اعتبار بالایی دارند. با شناسایی این نقاط، معاملهگران میتوانند با دقت بیشتری تصمیم بگیرند که در چه نقاطی وارد یا خارج از معامله شوند. در نتیجه، این ابزار به افزایش شانس موفقیت و کاهش ریسک در معاملات کمک میکند.

دو) پیشبینی نقاط بازگشت قیمت

پیشبینی نقاط بازگشت قیمت یکی از اصلیترین کاربردهای سطوح اصلاحی فیبوناچی در معاملات است. پس از یک حرکت شدید صعودی یا نزولی، قیمت معمولا وارد فاز اصلاحی میشود. در این فاز، معاملهگران با استفاده از این سطوح (مانند 23.6%، 38.2%، 50% و 61.8%) میتوانند نقاط احتمالی بازگشت قیمت را شناسایی کنند. این سطوح به معاملهگران نشان میدهد که در کدام نقاط قیمت احتمالا توقف کرده و جهت خود را تغییر میدهد.

بهعنوان مثال، در یک روند صعودی، اگر قیمت پس از اصلاح به سطح 61.8% این ابزار برسد، احتمال دارد که قیمت از آنجا مجددا به سمت بالا حرکت کند. این پیشبینیها به معاملهگران کمک میکند تا بهترین زمان برای ورود به معامله یا خروج از آن را تعیین کنند و از تغییرات ناگهانی بازار بهره ببرند. در نتیجه، استفاده از این ابزار میتواند به بهبود استراتژیهای معاملاتی کمک کند.

سه) استفاده در استراتژیهای مختلف

استفاده از فیبوناچی در استراتژیهای مختلف معاملاتی بسیار رایج است، به ویژه زمانی که با سایر ابزارهای تحلیل تکنیکال ترکیب میشود. معاملهگران حرفهای از سطوح اصلاحی این ابزار بهعنوان ابزاری برای تایید سیگنالهای معاملاتی استفاده میکنند. بهطور مثال، ترکیب این ابزار با میانگین متحرک به تعیین نقاط بازگشت قیمت کمک میکند؛ هنگامی که قیمت به یکی از این سطوح نزدیک شده و همزمان میانگین متحرک نیز در آن محدوده قرار دارد، احتمال بازگشت قیمت افزایش مییابد.

همچنین، شاخص قدرت نسبی (RSI) که برای تشخیص شرایط خرید و فروش بیش از حد استفاده میشود، میتواند در کنار این ابزار به کار رود. زمانی که RSI نشاندهنده شرایط اشباع خرید یا فروش باشد و قیمت به یکی از سطوح فیبوناچی برسد، این همزمانی به عنوان یک سیگنال قوی برای معاملهگران عمل میکند. ترکیب این ابزارها باعث افزایش دقت و کاهش ریسک در معاملات میشود.

چهار) کاربرد در تایمفریمهای مختلف

این سطوح به دلیل انعطافپذیری و کاربرد گسترده خود، در تایمفریمهای مختلف مورد استفاده قرار میگیرند. معاملهگران کوتاهمدت مانند اسکالپرها از این ابزار برای شناسایی نقاط بازگشت در تایمفریمهای دقیقهای یا ساعتی استفاده میکنند تا از نوسانات کوچک بازار بهرهمند شوند. در این معاملات، دقت و سرعت در تصمیمگیری اهمیت بالایی دارد و سطوح فیبوناچی میتوانند به شناسایی فرصتهای سریع برای ورود و خروج کمک کنند.

از طرف دیگر، معاملهگران بلندمدت که به دنبال تحلیل روندهای بزرگتر هستند، میتوانند از این سطوح در تایمفریمهای روزانه، هفتگی یا حتی ماهانه بهره ببرند. این معاملهگران از این ابزار برای تشخیص نقاط کلیدی در چرخههای قیمتی استفاده میکنند تا تصمیمگیریهای بلندمدت و استراتژیک انجام دهند. بهطور کلی، سطوح فیبوناچی ابزاری چندکاره است که در هر تایمفریمی میتواند به شناسایی نقاط بازگشت و تقویت استراتژیهای معاملاتی کمک کند.

پنج ) ساده و سریع بودن

یکی از مزایای برجسته این ابزار، سادگی و سرعت استفاده از آن است. این ابزار به گونهای طراحی شده که حتی معاملهگران مبتدی نیز میتوانند به راحتی از آن بهرهمند شوند. تنها با رسم چند خط روی نمودار قیمتی، معاملهگران قادر خواهند بود تا سطوح کلیدی مانند 23.6%، 38.2%، 50% و 61.8% را شناسایی کنند. این سطوح معمولا نقاط احتمالی بازگشت قیمت را نشان میدهند و به تصمیمگیری سریع کمک میکنند.

از آنجا که استفاده از این ابزار نیازی به محاسبات پیچیده یا زمانبر ندارد، معاملهگران میتوانند با سرعت بیشتری نسبت به تغییرات بازار واکنش نشان دهند. این ویژگی به ویژه در بازارهای نوسانی و سریع مانند فارکس و ارزهای دیجیتال بسیار مفید است. به همین دلیل، این ابزار یکی از ابزارهای محبوب در میان معاملهگران مختلف است که به آنها کمک میکند تا با کمترین پیچیدگی، تصمیمات دقیق و بهموقعی بگیرند.

محدودیت های فیبوناچی

یک) عدم اطمینان کامل

یکی از بزرگترین محدودیتهای استفاده از این ابزار این است که هیچ تضمینی وجود ندارد که قیمت دقیقا در سطوح مشخص شده بازگشت کند. اگرچه این تکنیک به معاملهگران کمک میکند تا سطوح حمایت و مقاومت احتمالی را شناسایی کنند، اما بازارهای مالی بسیار پیچیده و متغیر هستند. عواملی همچون رویدادهای اقتصادی، اخبار و احساسات بازار میتوانند باعث تغییر روند شوند، حتی اگر قیمت به سطح کلیدی فیبوناچی برسد. به همین دلیل، این ابزار به عنوان یک ابزار کمکی در تحلیل تکنیکال استفاده میشود و نباید بهتنهایی به آن اعتماد کرد.

معاملهگران باید همیشه از سایر ابزارهای تحلیل تکنیکال و مدیریت ریسک نیز بهره ببرند تا تصمیمگیریهای خود را بهبود بخشند و احتمال ضرر را کاهش دهند. به طور کلی، این ابزار باید بخشی از یک استراتژی معاملاتی جامع باشد تا نتایج بهتری به دست آید.

دو) وابستگی به تجربه تحلیلگر

استفاده موثر از این ابزار نیازمند تجربه و مهارت است، چرا که انتخاب نقاط صحیح برای رسم سطوح آن بسیار حائز اهمیت است. تحلیلگران باتجربه میتوانند بهدرستی حرکتهای قیمت را تحلیل کرده و سطوح این ابزار را در بهترین نقاط اعمال کنند. اما معاملهگران تازهکار ممکن است در شناسایی نقاط شروع و پایان حرکات قیمتی دچار اشتباه شوند، که این میتواند منجر به نتایج نادرست شود.

همچنین، انتخاب تایمفریم مناسب و تفسیر درست حرکات قیمت نیز به دانش کافی نیاز دارد. به دلیل این وابستگی زیاد به توانایی تحلیلگر، نتایج استفاده از این ابزار میتواند برای هر فرد متفاوت باشد. این ابزار به تنهایی برای معاملهگران مبتدی قابل اتکا نیست و برای بهرهگیری بهتر از آن، نیاز به تجربه، آموزش و استفاده از ابزارهای تحلیلی دیگر است تا به تصمیمات درستی دست یابند.

سه) عملکرد ضعیف در بازارهای نوسانی

در بازارهایی که نوسانات شدید و غیرمنتظره دارند، این ابزار ممکن است عملکرد مطلوبی نداشته باشد و سیگنالهای اشتباهی به معاملهگران بدهد. قیمتها در این بازارها به سرعت تغییر میکنند و ممکن است از این سطوح، بدون اینکه بازگشت قابلتوجهی رخ دهد عبور کنند.

برای مثال، در یک بازار صعودی یا نزولی که نوسانات بالایی دارد، قیمت ممکن است به سطوح کلیدی این ابزار برسد اما به دلیل ادامه فشار خرید یا فروش، از این سطوح فراتر رفته و روند خود را ادامه دهد. این شرایط میتواند معاملهگرانی را که بر اساس این ابزار وارد معاملات شدهاند دچار زیان کند. در چنین بازارهایی، استفاده از فیبوناچی باید با احتیاط انجام شود و در کنار آن از سایر ابزارهای مدیریت ریسک و تحلیل تکنیکال نیز استفاده شود تا سیگنالهای دقیقتری به دست آید.

چهار) پیچیدگی در ترکیب با ابزارهای دیگر

ترکیب این ابزار با سایر ابزارهای تحلیل تکنیکال میتواند به تحلیل دقیقتر کمک کند، اما برای مبتدیان ممکن است چالشبرانگیز و پیچیده باشد. برای مثال، معاملهگران حرفهای ممکن است این ابزار را با شاخصهای دیگری مانند میانگینهای متحرک، شاخص قدرت نسبی یا MACD ترکیب کنند تا سیگنالهای قویتری دریافت کنند. اما این کار برای افراد کمتجربه میتواند گیجکننده باشد، زیرا ترکیب چندین ابزار تحلیلی نیاز به دانش کافی در هر یک از آنها و توانایی تفسیر صحیح نتایج دارد.

در این شرایط، ممکن است مبتدیان با انبوهی از سیگنالهای مختلف روبرو شوند که تصمیمگیری را برای آنها دشوار میکند. به همین دلیل، برای معاملهگرانی که تازه وارد بازار شدهاند، بهتر است ابتدا ابزارهای سادهتر را یاد بگیرند و سپس به تدریج با ترکیب ابزارهای پیچیدهتری مانند فیبوناچی و سایر شاخصها کار کنند.

پنج) ناتوانی در پیشبینی زمان

این ابزار تنها سطوح قیمتی را برای معاملهگران مشخص میکند و قادر به پیشبینی زمان دقیق وقوع بازگشت قیمت نیست. به این معنا که ممکن است قیمت به یکی ازاین سطوح برسد، اما زمان دقیق بازگشت قیمت مشخص نیست. این موضوع میتواند برای معاملهگرانی که نیاز به برنامهریزی زمانی دارند چالشبرانگیز باشد. آنها ممکن است در شرایطی قرار گیرند که قیمت به یک سطح فیبوناچی برسد، اما زمان بازگشت طولانیتر از انتظار باشد یا اصلا بازگشتی رخ ندهد.

برای مقابله با این مشکل، معاملهگران باید از سایر ابزارهای زمانی و شاخصهای تحلیلی مانند میانگینهای متحرک یا خطوط روند استفاده کنند تا بتوانند بهتر زمانبندی معاملات خود را تنظیم کنند. این ناتوانی در پیشبینی زمان، یکی از دلایلی است که معاملهگران باید به این ابزار تنها بهعنوان یک ابزار مکمل نگاه کنند.

سوالات متداول فیبوناچی

-

فیبوناچی چیست؟

یک ابزار تحلیل تکنیکال است و به معاملهگران کمک میکند تا سطوح حمایت و مقاومت احتمالی را شناسایی کنند. با شناسایی این این سطوح ممکن است نقاط بازگشت یا تغییر روند در قیمت را تخمین زد.

-

سطوح اصلاحی فیبوناچی کدام ها هستند؟

سطوح اصلاحی این ابزار معمولا شامل 23.6٪، 38.2٪، 50٪، 61.8٪ و 100٪ است. این سطوح نقاطی را نشان میدهند که ممکن است در آن قیمتها بعد از یک حرکت صعودی یا نزولی شدید اصلاح شوند. معاملهگران از این سطوح برای شناسایی مناطق احتمالی بازگشت یا ادامه روند قیمت استفاده میکنند.

-

آیا فیبوناچی در بازار سهام هم کاربرد دارد؟

بله، این ابزار در بازار سهام نیز کاربرد دارد. معاملهگران سهام از این ابزار برای شناسایی سطوح حمایت و مقاومت، تعیین نقاط ورود و خروج و پیشبینی حرکات قیمت در سهام استفاده میکنند. این ابزار به دلیل انعطافپذیریاش در بازارهای مالی مختلف از جمله سهام، فارکس، و کالاها مورد استفاده قرار میگیرد.

-

مزایای استفاده از فیبوناچی در معاملات چیست؟

از مزایای این ابزار میتوان به شناسایی دقیق سطوح حمایت و مقاومت، پیشبینی نقاط بازگشت قیمت و استفاده آسان اشاره کرد. همچنین، این ابزار در استراتژیهای مختلف و تایمفریمهای متفاوت قابل استفاده است و میتواند با دیگر شاخصهای تحلیل تکنیکال ترکیب شود تا سیگنالهای معاملاتی قویتری ارائه دهد.

-

محدودیتهای استفاده از فیبوناچی چیست؟

محدودیتهای این ابزار شامل عدم اطمینان کامل از بازگشت قیمت به سطوح تعیین شده، وابستگی به تجربه تحلیلگر، عملکرد ضعیف در بازارهای نوسانی، پیچیدگی در ترکیب با سایر ابزارهای تکنیکال و ناتوانی در پیشبینی زمان دقیق وقوع بازگشت قیمت است. این ابزار باید به عنوان بخشی از یک استراتژی جامع معاملاتی استفاده شود.

جمعبندی

فیبوناچی یکی از ابزارهای قدرتمند در تحلیل تکنیکال است که به معاملهگران در بازارهای مالی کمک میکند تا نقاط کلیدی بازگشت قیمت را شناسایی کنند. این ابزار بر اساس نسبتهای ریاضی معروف فیبوناچی، مانند 23.6%، 38.2%، 50%، 61.8% و 100% عمل میکند که بهعنوان سطوح اصلاحی یا گسترشی روی نمودار قیمتی رسم میشوند. معاملهگران میتوانند از این سطوح برای پیشبینی حمایت و مقاومت در بازار استفاده کنند و از آنها بهعنوان نقاط ورود و خروج در معاملات بهره ببرند.

این ابزار به معاملهگران این امکان را میدهد تا با شناسایی سطوح اصلاحی، نقاط بازگشت احتمالی قیمت را پس از حرکتهای بزرگ در بازار تشخیص دهند. این امر به مدیریت بهتر ریسک، تعیین حد ضرر (Stop Loss)، و بهینهسازی نقاط خروج کمک میکند. همچنین سطوح گسترشی این ابزار به پیشبینی ادامه حرکت قیمت پس از اصلاح کمک میکند، که برای تعیین اهداف قیمتی یا نقاط خروج از معامله بسیار مفید است.

یکی از مزایای کلیدی این ابزار این است که بهراحتی با سایر ابزارهای تحلیل تکنیکال مانند خطوط روند، اندیکاتورها و الگوهای شمعی ترکیب میشود، که دقت سیگنالهای معاملاتی را افزایش میدهد. با این حال، این ابزار نباید بهتنهایی استفاده شود، و بهتر است همیشه با تحلیلهای دیگر و استراتژیهای مدیریت ریسک ترکیب شود. در نهایت، فیبوناچی ابزاری موثر برای تصمیمگیری دقیقتر در بازارهای مالی است که به معاملهگران کمک میکند با اعتماد بهنفس بیشتری در معاملات خود عمل کنند.

مقالات مرتبط

بروکر و صرافی پیشنهادی ما

بهترین تایم فریم معاملاتی چیست و چرا در تحلیل تکنیکال اهمیت دارد؟

یکی از مهمترین تصمیماتی که یک تریدر باید بگیرد، انتخاب بهترین تایم فریم معاملاتی است. این انتخاب میتواند مستقیما بر سودآوری و موفقیت معامله تأثیر بگذارد. برای کسانی که به تازگی وارد دنیای رزم ارز ها شدهاند یا حتی تریدر های حرفهای، درک تفاوت بین تایم فریمهای مختلف میتواند به یک چالش بزرگ تبدیل شود.

این مقاله به شما کمک میکند تا به درکی کامل از تایم فریمها برسید و بهترین تایم فریم را برای معاملات خود انتخاب کنید. اگر میخواهید اطلاعات بیشتری کسب کنید و استراتژی معاملاتی خود را بهبود بخشید، پیشنهاد میکنیم با تیم شایان بختیاری همراه شوید و از سایر مقالات و محتوای آموزشی ما بهرهمند شوید.

تایم فریم چیست؟

تایم فریم (Time Frame) به بازه زمانی مشخصی اشاره دارد که در آن تغییرات قیمت یک دارایی یا اوراق بهادار ثبت و بررسی میشود. این بازه زمانی شامل اطلاعاتی نظیر قیمت آغازین، بیشینه، کمینه و قیمت پایانی در یک دوره معین است. این بازهها نقش مهمی در تحلیل تکنیکال دارند، زیرا تریدر ها با استفاده از آن میتوانند روندهای قیمتی بازار را شناسایی کنند.

بهترین تایم فریم معاملاتی به استراتژی و سبک سرمایهگذاری هر فرد بستگی دارد؛ برای مثال، بازههای کوتاهمدت برای اسکالپرها و بازههای بلندمدت برای سرمایهگذاران بلندمدت مناسب هستند.

اهمیت تایم فریم در تحلیل تکنیکال

تایم فریمها یکی از مهمترین عوامل در تحلیل تکنیکال محسوب میشوند، زیرا اطلاعات کلیدی بازار را برای تصمیمگیریهای معاملاتی مشخص میکنند. بهعنوان مثال، در بازههای زمانی کوتاهمدت، تریدر ها بهدنبال شکار نوسانات کوتاهمدت بازار هستند، در حالی که بازههای زمانی بلندمدت به سرمایهگذاران کمک میکنند تا روند کلی بازار را ارزیابی و تصمیمات استراتژیک بگیرند.

از این رو، انتخاب بهترین تایم فریم معاملاتی به هدف و استراتژی فرد بستگی دارد. ترکیب بازههای مختلف به تریدر ها این امکان را میدهد تا از چندین زاویه به بازار نگاه کنند و نقاط قوت و ضعف آن را بهتر تشخیص دهند.

مولتی تایم فریم چیست و چه کاربردی دارد؟

مولتی تایم فریم (Multi Time Frame Analysis) به فرآیندی اشاره دارد که در آن، تحلیلگران و تریدر ها برای بررسی دقیقتر بازار از چندین تایم فریم مختلف بهصورت همزمان استفاده میکنند. این روش تحلیلی به تریدر ها اجازه میدهد تا از نمایی جامعتر و دقیقتر به حرکات قیمتی نگاه کنند.

برای مثال، استفاده از تایم فریمهای روزانه برای تحلیل روند کلی و تایم فریمهای کوتاهتر مانند 5 دقیقهای برای تعیین نقاط ورود و خروج دقیقتر میتواند در بهبود عملکرد معاملاتی تأثیرگذار باشد.

مزایای استفاده از مولتی تایم فریم در تحلیلها

یکی از مزایای کلیدی تحلیل مولتی تایم فریم این است که به تریدر ها کمک میکند تا نوسانات کوتاهمدت را بهتر مدیریت کنند و از الگوهای معاملاتی در بازههای زمانی مختلف بهرهمند شوند. برای مثال، اگر یک تریدر در بازه بلندمدت متوجه شکلگیری یک روند صعودی شود، میتواند از بازههای کوتاهمدت برای شناسایی فرصتهای ورود بهتر استفاده کند.

همچنین، این تحلیل کمک میکند تا نویزهای بازار در بازههای کوتاهتر کاهش یافته و روندهای واقعی بهتر شناسایی شوند.

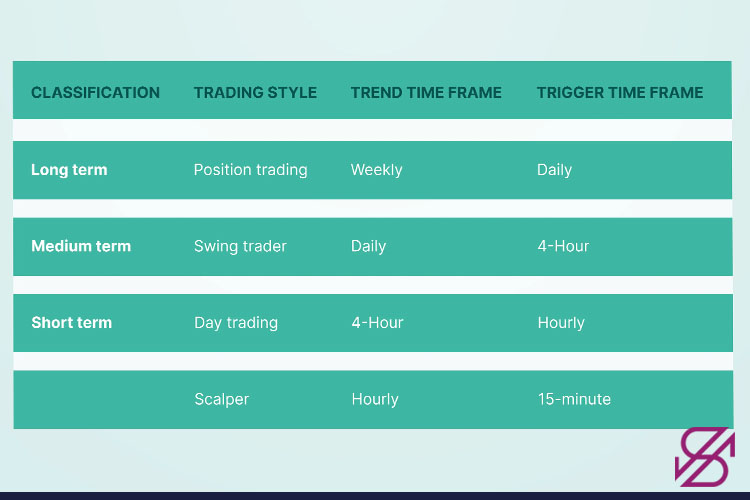

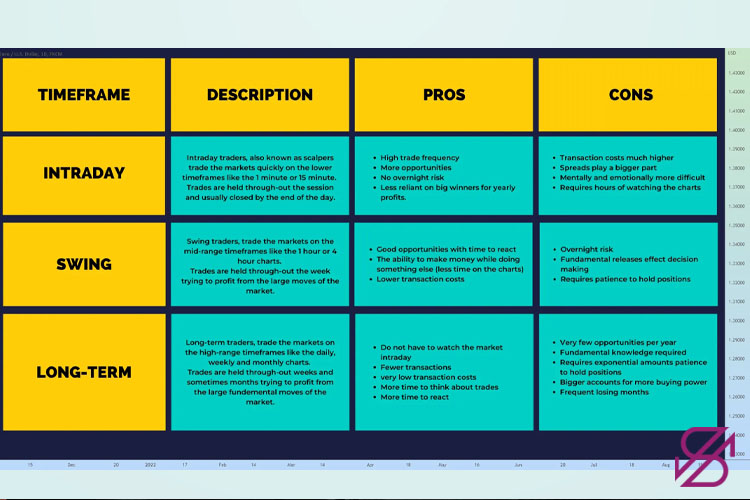

انواع تایم فریمهای معاملاتی

بهترین تایم فریم معاملاتی را میتوان به سه دسته کلی تقسیم کرد: کوتاهمدت، میانمدت و بلندمدت. هر یک از این بازهها بسته به استراتژی و هدف معاملاتی فرد متفاوت هستند و هرکدام نقاط قوت و ضعف خاص خود را دارند.

- کوتاهمدت: بازههای زمانی مانند 1 دقیقه، 5 دقیقه و 15 دقیقه که بیشتر برای معاملات سریع و اسکالپینگ استفاده میشوند. تریدر ها در این بازهها به دنبال نوسانات سریع بازار هستند و تلاش میکنند در مدت زمان کوتاهی سود کسب کنند.

- میانمدت: بازههای زمانی 1 ساعته و 4 ساعته بهعنوان تایم فریمهای میانمدت شناخته میشوند. این بازهها برای تریدرهایی که میخواهند بدون نیاز به ورود و خروجهای مکرر به بازار، تحلیل دقیقی از وضعیت بازار داشته باشند، مناسب هستند.

- بلندمدت: بازههای زمانی روزانه و هفتگی برای تحلیلهای بلندمدت و سرمایهگذاری استفاده میشوند. این بازهها برای سرمایهگذاران و تریدرهایی که به دنبال تحلیلهای استراتژیک و بلندمدت هستند، مناسب است.

بهترین تایم فریم برای معامله در فارکس

انتخاب بهترین تایم فریم معاملاتی در بازار فارکس به شدت به استراتژی و سبک تریدر بستگی دارد. برخی از تریدر ها ممکن است ترجیح دهند با استفاده از بازههای کوتاهمدت مانند 5 دقیقهای به نوسانات سریع بازار واکنش نشان دهند، در حالی که دیگران بازههای بلندمدت مانند روزانه را برای تجزیه و تحلیل کلی بازار و شناسایی روندهای بلندمدت انتخاب میکنند.

بهطور کلی، مناسبترین بازه زمانی برای هر تریدر به اهداف معاملاتی، میزان تحمل ریسک و میزان زمانی که میتواند به تحلیل و معاملات اختصاص دهد بستگی دارد.

مقایسه بهترین تایم فریم معاملاتی فارکس بر اساس اهداف و سبکهای مختلف

| ریسک معامله | زمان تقریبی هر معامله | مناسب برای | نوسانات روزانه (Pips) | هدف معاملاتی | تایم فریم |

| بسیار بالا | کمتر از 5 دقیقه | اسکالپرها | 5 تا 20 پیپ | اسکالپینگ | 1 دقیقه |

| بالا | 30 دقیقه تا 1 ساعت | تریدر ها روزانه | 20 تا 50 پیپ | معاملات روزانه | 15 دقیقه |

| متوسط | 1 تا 4 ساعت | تریدر ها نوسانی | 50 تا 100 پیپ | نوسانگیری | 1 ساعته |

| متوسط | 4 تا 24 ساعت | سوئینگ تریدرها | 100 تا 150 پیپ | معاملات نوسانی | 4 ساعته |

| کم | چند روز تا چند هفته | پوزیشن تریدرها | 150 پیپ و بیشتر | سرمایهگذاری بلندمدت | روزانه |

عوامل موثر بر انتخاب تایم فریم در فارکس

عوامل مختلفی میتوانند بر انتخاب بهترین تایم فریم معاملاتی در فارکس تأثیرگذار باشند. برخی از این عوامل عبارتند از:

- سبک معاملاتی: اسکالپرها به تایم فریمهای کوتاهمدت و تریدر ها روزانه به تایم فریمهای میانمدت علاقهمند هستند، در حالی که سرمایهگذاران بلندمدت بیشتر به تایم فریمهای طولانیتر توجه میکنند.

- تحمل ریسک: تریدر های که ریسک بیشتری میپذیرند، ممکن است تمایل به استفاده از تایم فریمهای کوتاهتر داشته باشند، در حالی که افرادی که ریسک کمتری میپذیرند، تایم فریمهای بلندمدت را ترجیح میدهند.

- زمان موجود برای معامله: تریدر های که وقت کافی برای پیگیری مداوم بازار ندارند، معمولا تایم فریمهای بلندمدت را انتخاب میکنند تا نیاز به ورود و خروجهای پیوسته به بازار نداشته باشند.

- تحلیل روندها: در تایم فریمهای طولانیتر، تریدر ها به شناسایی روندهای کلی بازار میپردازند، در حالی که تایم فریمهای کوتاهتر برای شناسایی نوسانات کوتاهمدت بازار مناسبتر هستند.

تایم فریمهای رایج در معاملات فارکس

تریدر ها فارکس از بازههای زمانی مختلفی برای تحلیل و معامله استفاده میکنند که هر کدام بسته به استراتژی معاملاتی متفاوت است. برخی از بازههای رایج عبارتند از:

- 1 دقیقهای (M1): برای تریدر ها اسکالپر که به دنبال نوسانات سریع و کوتاهمدت هستند.

- 5 دقیقهای (M5): معمولا برای اسکالپینگ یا معاملات کوتاهمدت استفاده میشود.

- 15 دقیقهای (M15): برای تریدر های که به دنبال حرکتهای کوتاهمدت اما با توجه به روندهای کلی هستند.

- 1 ساعته (H1): تریدر ها روزانه اغلب از این بازه زمانی برای تحلیل و شناسایی فرصتهای معاملاتی استفاده میکنند.

- 4 ساعته (H4): مناسب برای تریدر ها نوسانی که به دنبال معامله بر اساس تغییرات میانمدت هستند.

- روزانه (D1): تحلیلگران بلندمدت از این بازه زمانی برای شناسایی روندهای کلی و فرصتهای بلندمدت استفاده میکنند.

بهترین تایم فریم معاملاتی برای ارزهای دیجیتال

بسیاری از تریدر ها به دلیل سرعت بالای تغییرات قیمتی، تمایل دارند از بازههای تایم معاملاتی کوتاهمدت مانند 5 دقیقه یا 15 دقیقه استفاده کنند.

با این حال، برای تریدر های که به دنبال تحلیلهای دقیقتر و شناسایی روندهای کلی هستند، بازههای بلندمدت مانند روزانه یا هفتگی مناسبتر به نظر میرسند. در ارزهای دیجیتال، به دلیل فعالیت 24 ساعته معاملات بدون توقف، استفاده از ترکیبی از بازههای زمانی مختلف برای افزایش موفقیت در تحلیل و معاملات توصیه میشود.

نحوه انتخاب تایم فریم مناسب برای ارز دیجیتال

برای انتخاب بهترین تایم فریم معاملاتی در بازار ارزهای دیجیتال، تریدر ها باید به چند عامل کلیدی توجه کنند. این عوامل شامل نوسانات بازار، حجم معاملات، میزان زمانی که تریدر میتواند به تحلیل بازار اختصاص دهد و اهداف معاملاتی او است. بهعنوان مثال، تریدر های که به دنبال سودهای کوتاهمدت هستند، از بازههای زمانی کوتاهمدت بهره میبرند، در حالی که سرمایهگذارانی که به دنبال رشد بلندمدت هستند، بیشتر به بازههای بلندمدت تمایل دارند.

کاربرد تایم فریم در تحلیل تکنیکال

بهترین تایم فریم معاملاتی یکی از بخش های اساسی در تحلیل تکنیکال به شمار میرود که به تحلیلگران اجازه میدهند نوسانات و حرکتهای قیمتی را در بازههای زمانی مختلف بررسی کنند. استفاده از بازههای متفاوت به تریدر ها کمک میکند تا تغییرات کوچک و بزرگ در قیمت را بهتر تشخیص دهند و با ترکیب بازههای کوتاهمدت و بلندمدت، تصویری کاملتر از بازار به دست آورند. انتخاب بازه مناسب به تحلیلگران کمک میکند تا روند کلی بازار را شناسایی کنند و به پیشبینی بهتری از حرکتهای آینده بازار دست یابند.

مقایسه بهترین تایم فریم معاملاتی بر دقت و استراتژیهای تحلیل تکنیکال

| مناسب برای | میزان زمان موردنیاز برای تحلیل | استفاده در استراتژیها | دقت سیگنالها | تایم فریم |

| تریدر ها سریع و با ریسک بالا | چند دقیقه | اسکالپینگ و نوسانات سریع | کم | 5 دقیقه |

| تریدر ها روزانه | 15 تا 30 دقیقه | معاملات روزانه و نوسانات کوتاهمدت | متوسط | 15 دقیقه |

| تریدر ها نوسانی | 1 تا 2 ساعت | معاملات میانمدت و نوسانات ساعتی | بالا | 1 ساعته |

| تریدر ها بلندمدت و سرمایهگذاران | 3 تا 4 ساعت | استراتژیهای بلندمدت و روندهای پایدار | بسیار بالا | 4 ساعته |

| تحلیلگران و سرمایهگذاران بلندمدت | 5 ساعت و بیشتر | تحلیلهای استراتژیک و سرمایهگذاری | بسیار بالا | روزانه |

تاثیر تایم فریم در پیشبینی روندها

هر بازه زمانی اطلاعات متفاوتی از حرکتهای قیمتی بازار ارائه میدهد که تحلیلگران با استفاده از آنها میتوانند روندهای مختلف را شناسایی کنند. بازههای بلندمدت مانند روزانه یا هفتگی برای شناسایی روندهای اصلی و کلی بازار مناسب هستند، در حالی که بازههای کوتاهمدت مانند ۱ دقیقه یا ۵ دقیقه به تحلیلگران کمک میکند تا نوسانات کوتاهمدت و تغییرات سریع بازار را رصد کنند.

بنابراین، انتخاب بازه زمانی مناسب، تأثیر مستقیم بر توانایی تحلیلگران در پیشبینی روندها و تصمیمگیری درست برای نقاط ورود و خروج از معاملات دارد.

چه عواملی بر انتخاب تایم فریم در فارکس موثر هستند؟

در انتخاب بهترین تایم فریم معاملاتی برای فارکس، چندین عامل کلیدی وجود دارد که تریدر ها باید آنها را مد نظر قرار دهند:

- سبک معاملاتی: اسکالپرها تمایل دارند از تایم فریمهای کوتاهمدت مانند ۱ یا ۵ دقیقهای استفاده کنند، در حالی که تریدر ها روزانه و نوسانی به تایم فریمهای طولانیتر مانند ۱ ساعت یا روزانه روی میآورند.

- میزان تحمل ریسک: تریدر های که ریسکپذیری بیشتری دارند، اغلب تایم فریمهای کوتاهمدت را انتخاب میکنند تا بتوانند از نوسانات سریع بازار بهرهبرداری کنند.

- میزان زمان در دسترس برای معاملات: کسانی که زمان کمتری برای پیگیری بازار دارند، به تایم فریمهای بلندمدت تمایل دارند تا از نیاز به نظارت مداوم بر بازار کاسته شود.

- سطح تجربه و دانش: تریدر ها حرفهای از ترکیب چند تایم فریم برای داشتن دیدگاه جامعتری از بازار استفاده میکنند، در حالی که تریدر ها مبتدی معمولا با تایم فریمهای سادهتر و مستقیمتری کار میکنند.

انتخاب تایم فریم بر اساس استراتژی معاملاتی

انتخاب بهترین تایم فریم معاملاتی در فارکس به استراتژی هر فرد بستگی دارد. برخی از استراتژیهای رایج که براساس تایم فریمهای مختلف تنظیم میشوند، عبارتند از:

- اسکالپینگ: این استراتژی به استفاده از تایم فریمهای کوتاهمدت مانند 1 دقیقه یا 5 دقیقه متکی است و هدف آن کسب سود از نوسانات سریع و کوتاهمدت بازار است.

- معاملات روزانه: در این استراتژی، تریدر ها از تایم فریمهای میانمدت مانند 15 دقیقه یا 1 ساعته استفاده میکنند تا معاملات خود را در طول یک روز انجام دهند و پیش از پایان روز معاملاتی، پوزیشنهای خود را ببندند.

- معاملات نوسانی: این نوع استراتژی از تایم فریمهای طولانیتر مانند 4 ساعته یا روزانه استفاده میکند و تریدر ها به دنبال کسب سود از نوسانات بازار در طی چند روز تا چند هفته هستند.

- سرمایهگذاری بلندمدت: این استراتژی شامل استفاده از تایم فریمهای بلندمدت مانند هفتگی یا ماهانه است و تریدر ها به دنبال حفظ پوزیشنها برای مدت طولانی و سودآوری از روندهای کلی بازار هستند.

تاثیر نوسانات بازار بر انتخاب تایم فریم

نوسانات بازار یکی از عوامل مهم در انتخاب بهترین تایم فریم معاملاتی است. در بازارهایی که نوسانات بالایی دارند، تریدر ها ممکن است به تایم فریمهای کوتاهمدت برای شناسایی سریع تغییرات قیمت تمایل داشته باشند. با این حال، در بازارهای با نوسانات کمتر، تایم فریمهای بلندمدت ترجیح داده میشوند تا تحلیلگران بتوانند روندهای اصلی و پایدارتر را شناسایی کنند.

انتخاب تایم فریم بر اساس نوسانات بازار میتواند به تریدر ها کمک کند تا درک بهتری از وضعیت بازار داشته باشند و از تصمیمات نادرست اجتناب کنند.

سوالات متداول تایم فریم

-

بهترین تایم فریم معاملاتی در بازار فارکس چیست؟

انتخاب بازه زمانی به استراتژی معاملاتی و میزان تحمل ریسک شما بستگی دارد. اسکالپرها از بازههای کوتاه مانند 1 دقیقهای استفاده میکنند، در حالی که تریدر ها نوسانی ممکن است بازههای 1 ساعته یا 4 ساعته را ترجیح دهند.

-

چگونه میتوان بهترین تایم فریم معاملاتی را برای ارزهای دیجیتال انتخاب کرد؟

برای انتخاب بازه مناسب در ارزهای دیجیتال، باید به نوسانات بازار و اهداف معاملاتی خود توجه کنید. تریدر ها کوتاهمدت از بازههای 5 دقیقه یا 15 دقیقه استفاده میکنند، در حالی که سرمایهگذاران بلندمدت به بازههای روزانه و هفتگی روی میآورند.

-

چگونه میتوان بهترین تایم فریم معاملاتی را برای ترید ارزهای دیجیتال انتخاب کرد؟

برای انتخاب بازه مناسب در ارزهای دیجیتال، باید به نوسانات بازار و اهداف معاملاتی خود توجه کنید. تریدر ها کوتاهمدت از بازههای 5 دقیقه یا 15 دقیقه استفاده میکنند، در حالی که سرمایهگذاران بلندمدت به بازههای روزانه و هفتگی روی میآورند.

جمع بندی

در این مقاله، بررسی کاملی از بهترین تایم فریم معاملاتی و تأثیر آنها بر استراتژیها داشتیم. تایم فریم یکی از مهمترین ابزارهای تحلیل تکنیکال است که به تریدر ها کمک میکند تا بهترین تصمیمها را در خصوص ورود و خروج از معاملات بگیرند. از بازههای زمانی کوتاهمدت که برای معاملات سریع مناسب هستند تا بازههای بلندمدت که برای تحلیلهای استراتژیک به کار میروند، هر یک کاربرد و مزیت خاص خود را دارند.

درک صحیح و بهکارگیری ترکیب بازههای مختلف میتواند دقت تحلیل شما را افزایش داده و به کاهش ریسک معاملات کمک کند. اگر میخواهید استراتژیهای معاملاتی خود را بهبود دهید، حتما مقالات تخصصی دیگر تیم شایان بختیاری را مطالعه کنید تا از راهنماییهای دقیقتر بهرهمند شوید.

مقالات مرتبط

بروکر و صرافی پیشنهادی ما

معرفی وارن بافت؛ ثروتمندترین سرمایهگذار تاریخ

وارن بافت، نامی که در دنیای سرمایهگذاری به عنوان یکی از بزرگترین و موفقترین سرمایهگذاران تاریخ شناخته میشود، داستانی پر از الهام و درسهای ارزشمند دارد. او از روزهای کودکی که اولین سرمایهگذاری خود را انجام داد تا تبدیل شدن به مدیرعامل «برکشایر هاتاوی» با ویژگیهای کاری، رفتاری و اخلاقی منحصر به فرد خود، مسیری پر از موفقیت را طی کرد. در این مقاله، نگاهی عمیقتر به ویژگیهای کاری، رفتاری و اخلاقی بافت میاندازیم، اصول و فلسفههای سرمایهگذاری او را بررسی کرده و چند مورد از کتابهایش را به شما معرفی میکنیم. با ما همراه باشید و با استفاده از توصیههای ارزشمند او مسیر موفقیت خود را هموارتر کنید.

وارن بافت کیست؟

وارن بافت (Warren Buffett) معروف به «پیشگوی اوماها» یکی از موفقترین سرمایهگذاران تاریخ است که با اصول سرمایهگذاری ویژه خود، ثروت بسیار زیادی را به دست آورد. او از سال 1970، به عنوان رئیس و سهامدار اصلی برکشایر هاتاوی فعالیت میکند. بافت نه تنها به خاطر موفقیتهای سرمایهگذاریاش، بلکه به خاطر سخاوت و تعهدش به امور خیریه هم معروف است.

دوران کودکی و تحصیلات وارن بافت

بافت در 30 آگوست 1930 در «اوماها» (Omaha) به دنیا آمد. او فرزند «هاوارد بافت» (Howard Buffett) یک نماینده کنگره ایالات متحده و «لیلا استال بافت» (Leila Stahl Buffett) بود. وارن از همان کودکی، علاقه زیادی به تجارت و سرمایهگذاری داشت. او در محلههای اوماها با دوچرخهاش میچرخید و آدامس و نوشابه میفروخت. وارن از همان ابتدا نشان داد که حس تجاری قوی دارد. او در سن 11 سالگی، اولین سهام خود را خرید و در سن 13 سالگی اولین اظهارنامه مالیاتی خود را پر کرد.

وارن، تحصیلات ابتدایی خود را در مدرسه «رز هیل» (Rose Hill) آغاز کرد و سپس به مدرسه راهنمایی «آلیس دیل» (Alice Deal) و «دبیرستان وودرو ویلسون» (Woodrow Wilson) رفت و در سال 1947 فارغالتحصیل شد. سپس برای تکمیل تحصیلات خود به «دانشگاه نبراسکا» (University of Nebraska) رفت.

بعد از آن، به «مدرسه کسب و کار کلمبیا» (Columbia Business School) رفت و تحت تاثیر «بنجامین گراهام» (Benjamin Graham) پدر سرمایهگذاری ارزشی، قرار گرفت. وارن جوان در کلاسهای بنجامین گراهام مینشست و با دقت به درسهای او گوش میداد. او با شور و شوق، اصول سرمایهگذاری ارزشی (Value Investing) را یاد میگرفت و این اصول را در زندگی حرفهای خود به کار میبست.

دستاوردهای وارن بافت

وارن بافت در طول زندگی حرفهای خود دستاوردهای بسیاری داشت که هر کدام به نوعی نشاندهنده نبوغ و تعهد او به اصول سرمایهگذاری خودش بودند. او با استفاده از اصول سرمایهگذاری ارزشی که از استادش بنجامین گراهام آموخته بود به دنبال شرکتهایی با ارزش ذاتی بالا میگشت تا در آنها سرمایهگذاری کند.

بافت و تاسیس هولدینگ هاتاوی

یکی از بزرگترین دستاوردهای او، تاسیس شرکت «برکشایر هاتاوی» (Berkshire Hathaway) است. او این شرکت نساجی را در سال 1965 خرید و آن را به یکی از بزرگترین شرکتهای هولدینگ جهان تبدیل کرد. قیمت سهام برکشایر هاتاوی، زیر نظر و مدیریت بافت از 12 دلار در سال 1965 به هزاران دلار در سالهای بعد افزایش یافت.

بافت و شکلات

از معروفترین و موفقترین سرمایهگذاریهای وارن بافت، خرید شرکت شکلاتسازی «سیس کندی» (See’s Candies) در سال 1972 است. این شرکت با سرمایهگذاری اولیه 25 میلیون دلار خریداری شد و از آن زمان تاکنون بازدهی سالانه بیش از 160 درصد دارد. بافت به این شرکت نه به خاطر رشد سریع، بلکه به خاطر ثبات و کیفیت بالای محصولاتش علاقهمند شد. بعد از خرید این شرکت توسط بافت، سیس کندی به جای تغییرات بزرگ در عملیات یا محصولات، به همان روشهای موفق خود ادامه داد و سودهای اضافی را به شرکت مادر یعنی برکشایر هاتاوی، منتقل کرد.

بافت و بیمه

یکی دیگر از سرمایهگذاریهای موفق بافت، خرید سهام شرکت بیمه گایکو (GEICO) است. او در دهه 1970 شروع به خرید سهام این شرکت کرد و در نهایت کنترل کامل آن را به دست گرفت. پس از خرید توسط بافت، گایکو به یکی از بزرگترین شرکتهای بیمه خودرو در ایالات متحده تبدیل شد و بازدهی بسیار بالایی را برای برکشایر هاتاوی به ارمغان آورد.

بافت و نوشابه

سرمایهگذاری بافت در شرکت کوکاکولا (Coca-Cola) هم بسیار موفق بود. او در اواخر دهه 1980 شروع به خرید سهام این شرکت کرد و اکنون برکشایر هاتاوی یکی از بزرگترین سهامداران کوکاکولا است. این سرمایهگذاری هم بازدهی بسیار بالایی داشت و به یکی از نمادهای موفقیت بافت تبدیل شد.

دستاوردهای معنوی بافت

دستاوردهای وارن بافت فقط به دنیای سرمایهگذاری محدود نمیشوند. او یکی از بزرگترین خیرین جهان است که و تعهد داد حدود 99 درصد از ثروتش را به امور خیریه اهدا کند. بافت با همکاری «بیل گیتس» (Bill Gates) مجموعهای به نام «پیمان بخشش» (The Giving Pledge) را راهاندازی کرد که در آن میلیاردرها متعهد میشوند حداقل نیمی از ثروت خود را برای هزینه کردن در امور خیریه اهدا کنند.

ثروت وارن بافت چقدر است؟

وارن یکی از ثروتمندترین افراد جهان است. تا سپتامبر 2024، ثروت او حدود 144.5 میلیارد دلار تخمین زده شد. او بیشتر این ثروت را از طریق شرکت برکشایر هاتاوی به دست آورده است؛ شرکتی که او آن را از یک شرکت نساجی کوچک به یک هولدینگ بزرگ و متنوع تبدیل کرد. بافت با استفاده از اصول سرمایهگذاری ارزشی، شرکتهایی را انتخاب میکند که به نظرش ارزش سرمایهگذاری دارند و سپس با صبر و تحمل، از رشد و موفقیت آنها لذت میبرد. جالب اینکه بافت با وجود ثروت عظیمش، زندگی سادهای دارد. او هنوز در همان خانهای زندگی میکند که در سال 1958 به قیمت 31,500 دلار خرید.

استراتژی سرمایهگذاری وارن بافت چگونه است؟

بافت به عنوان یکی از بزرگترین سرمایهگذاران تاریخ، استراتژی سرمایهگذاری خاصی دارد که او را به موفقیتهای بینظیری رسانده است. در ادامه، اصول و روشهایش را بیشتر برایتان توضیح میدهیم.

سرمایهگذاری در شرکتهایی با ارزش ذاتی بالا

بافت به دنبال شرکتهایی است که ارزش ذاتی بالایی دارند؛ اما به دلایلی کمتر از ارزش واقعی خود در بازار قیمتگذاری شدهاند. او بر این باور است که شاید بازار در کوتاهمدت نوسانات زیادی داشته باشد؛ اما در بلندمدت ارزش واقعی شرکتها را منعکس میکند.

تمرکز بر شرکتهایی با عملکرد قوی و پایدار

وارن به شرکتهایی علاقهمند است که عملکرد مالی قوی و پایداری را از خود نشان میدهند. او به دنبال شرکتهایی است که سودآوری بالا و حاشیه سود مناسبی دارند. شاید به همین دلیل است که روی شکلات و نوشابه، حسابی جداگانه باز کرد؛ چون مردم همیشه حاضرند برای خرید این محصول، هزینه کنند.

انتخاب شرکتهایی با مدیریت شفاف و قابل اعتماد

بافت به شیوه و کیفیت مدیریت شرکتها توجه ویژهای دارد. او به دنبال مدیرانی است که عملکرد شفافی دارند و اشتباه خود را میپذیرند. همچنین، او به مدیرانی علاقهمند است که سود شرکت را به جای نگهداری، به سهامداران باز میگردانند و چرخهای از گردش پول را به وجود میآورند.

تاکید بر سرمایهگذاری بلندمدت

یکی از ویژگیهای جالب بافت، دور نگری او است. بافت به سرمایهگذاری بلندمدت اعتقاد دارد و به دنبال شرکتهایی است که در بازه زمانی طولانی، پتانسیل رشد مناسبی را از خود نشان میدهند. او معتقد است که صبر و تحمل در سرمایهگذاری میتواند بازدهی بالاتری را به دنبال داشته باشد.

پرهیز از سرمایهگذاری در حوزههای ناشناخته

وارن به این سادگیها زیر بار ریسکهای ناشناخته نمیرود. او فقط در حوزههایی سرمایهگذاری میکند که به خوبی آنها را میشناسد و میتواند عملکردشان را تحلیل کند. به همین دلیل، او از سرمایهگذاری در فناوریهای جدید و ناشناخته که ریسک بالایی دارند، میپرهیزد.

توصیههای وارن بافت درباره سرمایهگذاری

بافت، توصیههای بسیاری درباره سرمایهگذاری دارد که بررسی آنها میتواند مسیر گرفتن تصمیمهای سرمایهگذاری را برایتان سادهتر کند. در ادامه به تعدادی از این توصیهها اشاره میکنیم.

قانون شماره 1: هرگز پول را از دست ندهید. قانون شماره 2: هرگز قانون شماره 1 را فراموش نکنید

از نظر بافت، جلوگیری از ضرر، مهمتر از به دست آوردن سود است. او بر این باور است که شما به عنوان یک سرمایهگذار باید تصمیمهایی بگیرید که پرتفویتان را از ضرر دور نگه دارد. به زبان ساده، شما باید گزینههایی را برای سرمایهگذاری در نظر بگیرید که با کمترین میزان ریسک و ضرر همراه هستند.

خرید شرکتهای عالی به قیمت منصفانه، بهتر از خرید شرکتهای منصفانه به قیمت عالی است!

بافت توصیه میکند که به جای تمرکز روی خرید شرکتهای ارزان، به دنبال شرکتهایی با اقتصاد قوی و موقعیت رقابتی باشید، حتی اگر قیمت آنها بالاتر از تصور شما باشد. او معتقد است که شرکتهایی با کیفیت بالا در بلندمدت بازدهی بیشتری را برایتان به وجود میآورند و شما را از دردسر ورشکستگی شرکت، دور میکنند.

فرصتها به ندرت پیش میآیند. وقتی باران طلا میبارد، سطل را بیرون بگذارید، نه انگشتانه را.

بافت بر این باور است که باید فرصتهای بزرگ را غنیمت دانست و در زمانهای مناسب سرمایهگذاری کرد. او میگوید که وقتی فرصتهای بزرگ پیش میآیند، به جای معطل کردن باید به طور کامل از آنها بهرهبرداری کنید.

در زمان نوسانات بازار، آرام باشید